اقتصاد / زهرا طوسی: آمارهای بانک جهانی نشان میدهد سودی که بانکهای ایران بابت سپردههای مردم پرداخت میکنند یکی از بالاترینها در میان 138 کشور جهان است.

نرخ بالای بهره در ایران سبب شده، بخشی از سرمایه گذاران پولهای خود را در بانک نگهداری تا ماهانه سود خوبی به حساب آنان واریز شود در حالی که در کشورهای توسعه یافته مردم بابت سپردهای که در بانکها نگهداری میکنند، باید پول نیز بپردازند.

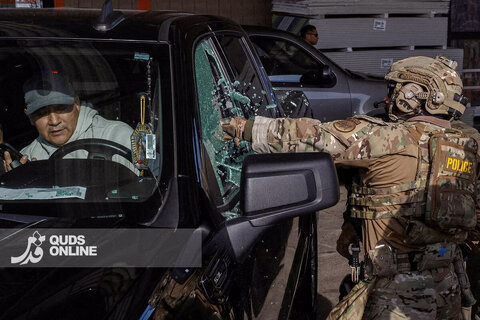

اما تجربه تلخ مؤسسات مالی واعتباری طی دهه اخیر بازتاب وضعیت آشفته نظام پولی کشور است که سبب شد این مؤسسات بیش از100هزار میلیارد تومان نقدینگی مردم را در ازای سودهای تا30 درصد جذب کنند. افزایش بهرههای بانکی دلایل متعددی دارد که در گفتوگو با کارشناسان به آنها میپردازیم.

*سودخوری به جای تولید

مجید نعمتی کارشناس بانکی در گفتوگو با خبرنگار ما با اشاره به اینکه مردم به جای کار مولد سودخور شدهاند، میگوید: رکود در بازار سبب گرایش مردم به کسب درآمد آسان از طریق سپردهگذاری در بانکها شده است.

*رقابت برای جذب نقدینگی

وی رقابت برای جذب نقدینگی را علت دوم این مسئله میداند. به گفته وی متأسفانه این اتفاق یعنی مسابقه بر سر گرفتن پول با سودهای سنگین در بانکها و مؤسسات مالی به یک رقابت ناسالم و غیر حرفهای تبدیل شده است و روایتها از پرداخت سودهایی حتی تا 32 درصد هم حکایت دارند.

*تبدیل داراییها به ملک و کمبود منابع مالی

دکتر محمدرضا احمدی اقتصاددان هم در گفتوگو با خبرنگار ما با بیان اینکه بانکها امروزه درگیر مطالبات معوق سپرده گذارهایی هستند که توان بازپرداخت بدهی خود را ندارند بیان میکند: در سالهای اخیر تراز نقدینگی بسیاری از بانکها مثبت نیست و به علت نبود انضباط مالی توان پرداخت ندارند، آنها سرمایههای خود را تبدیل به نوع دیگری از دارایی کردند؛ مثلاً ملک و ساختمان و اکنون پولی ندارد تا سود بدهند در این میان علت اصلی بالا رفتن سود این میشود که بانکها دوباره تقاضای منابع را به بازار میآورند و حاضرند با نرخهای بالاتر بهره مشکل تأمین منابع خود را حل کنند که این امر بسیار جدی و فراگیر است و اگر ادامه پیدا کند تبدیل به یک آشوب مالی و بروز اتفاق هایی مثل کاسپین در دیگر موارد مشابه میشود

قراردادهای ثانویه برای دور زدن قوانین

وی با بیان اینک علت ورشکستگیهای اخیر مؤسسات مالی عدم وجود دارایی نبود بلکه عدم وجود نقدنیگی بود، میافزاید: ادامه وضع موجود یک ناامنی مالی در سیستم بانکی کشور ایجاد میکند و به همین دلیل بانک مرکزی کارگروهی را تشکیل داده تا به بحث سودها سر و سامان بدهند، ولی بانکها با بستن قراردادهای ثانویه با مشتریان، عملاً قوانین بانک مرکزی را دور میزنند.

وی تاکید میکند: مقصر اصلی بانکها نیستند چون آنها بنگاه اقتصادی هستند که برای جبران کسری نقدینگی به بالا بردن نرخ بهره متوسل میشوند که این یک تیغ دو لبه است یا با تبدیل کردن نوع داراییها از شرایط عبور میکنند یا در منجلاب فرو میروند.

*سیگنال دولت برای افزایش بهره

وی تصریح میکند: دولت و بانک مرکزی خودشان سردمدار تعیین نرخ سود هستند، دولت به طور مشخص در بازار دخالتهای جدی میکند، خودش نرخ را تعیین میکند و مصوبه شورای پول و اعتبار را میگیرد که سود سپردههای دو ساله و سه ساله 18 درصد باشد بعد خودش میآید اوراق خزانه چاپ میکند برای پرداخت بدهیهایش و سود واقعی که میدهد بالای 21 درصد و بالاتر هم میشود این یک تناقض آشکار در سیاستهاست، وقتی مردم میبینند اوراق سود بیشتری دارد، به سمت آن میروند و برنامه ریزی بانکها برای جذب نقدینگی با مشکل مواجه میشود پس مجبورند راه حلهای جایگزین یعنی بالا بردن نرخ را در بازار اعمال کنند و اینجاست که باید گفت خود دولت هم برای افزایش نرخ به بازار سیگنال میدهد.

*سود بالا جایزه پذیرش ریسک به مشتریان

مهدی تقوی اقتصاد دان در گفتوگو با خبرنگار ما با اشاره به اینکه مؤسسات مالی و بانکهای خصوصی که سود بالا میدهند ریسک سپردهگذاری بالایی دارند، میافزاید: سود اضافهای که مؤسسات مالی نسبت به بانکها میدهند تا جذب بیشتر داشته باشند در اقتصاد اسمش «جایزه پذیرش ریسک» است چرا که از آن طرف اگر ورشکستگی پیش بیاید مشتری پول بیشتری از دست میدهد، در یک طبقهبندی بانکها مؤسسات امنتر سود کمتری به مشتریان میدهند ولی مؤسساتی که از اعتبار کمتری برخوردار هستند نرخ بالاتری را میپردازند.

نرخ بهره واقعی در حد 2 تا 3 درصد

وی با اشاره به اینکه اکنون بانکها نرخ بهره واقعی بالایی میدهند که برابر است با نرخ بهره منهای تورم میافزاید: نرخ تورم هشت و نیم درصد است اما نرخ سپرده را 15 درصد میدهند، یعنی شش و نیم درصد نرخ بهره واقعی دارد، بتازگی هم به خاطر اینکه بانکها سود بیشتری ببرند نرخ سود بانکی را تا 10درصد پایینتر آوردهاند که نرخ بهره واقعی آن دو درصد میشود در حقیقت کشورهایی که نرخ سود بالا میدهند نرخ تورم بالایی دارند، مثل دوران دولت نهم 20 درصد بهره میدادند ولی تورم 40 درصد آن را به منهای 20 درصد تبدیل میکرد یعنی نه تنها مردم چیزی گیرشان نمیآمد بلکه 20 درصد هم قدرت خرید از دست میدادند.

دخالت دولت در تعیین نرخ سود، نرخ بالای اوراق خزانه، کمبود نقدینگی و رقابت ناسالم برخی مؤسسات، کم رنگ شدن فرهنگ کار و تلاش و سودخور شدن مردم، معوقات بانکی، افزایش ریسک و قراردادهای ثانویه در بین برخی مؤسسات 6عامل تعیین کننده نرخ بالای سود بانکی در کشور است.

نظر شما