به گزارش قدس آنلاین، احتمالا این ضربالمثل که «کبوتر سرمایه بر بام آرامش مینشیند» یا «پول و سرمایه ترسو هستند» را شنیدهاید. پربیراه نیست اگر بگوییم این روزها دیگر کمتر فعال اقتصادی را در کشور میتوان پیدا کرد که داغ ریزش بیسابقه بورس تهران در مرداد ۹۹ را بر سینه نداشته باشد. آن ریزش تاریخی نهتنها فعالان اقتصادی و قدیمیهای بورس را فراگرفت، بلکه میلیونها ایرانی که به دعوت مستقیم و غیرمستقیم دولت حسن روحانی وارد بورس شده بودند، بسیاریشان ماشین و حتی خانههای خود را از دست داده و بدجور نقرهداغ شدند.

با گذشت نزدیک به دوسال از آن ریزش تاریخی و با وجود وعدههای دولتمردان برای رونق بورس، اما بسیاری از فعالان اقتصادی همچنان ترجیح میدهند بخش عمده سرمایه خود را(البته اگر چیزی از آن باقیمانده باشد) بهجایی به غیر از بورس ببرند. البته ناگفته نماند همین گروه هنوز هم نیمنگاهی به بورس دارند؛ چراکه موج صعودی اسفند سال گذشته که تا اردیبهشت نیز ادامه داشت همچنان به آنها چشمک میزند. با وجود این اما بیم از ریزش دوباره شاخص و تشکیل صفهای فروش سنگین، این افراد را از واردکردن پول جدید به بورس و خرید سهام برحذر میدارد.

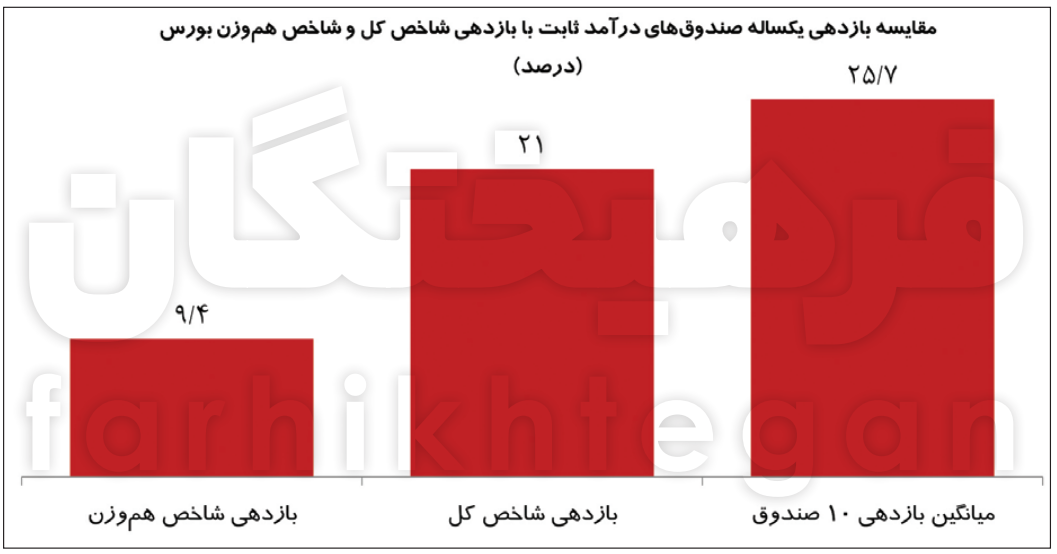

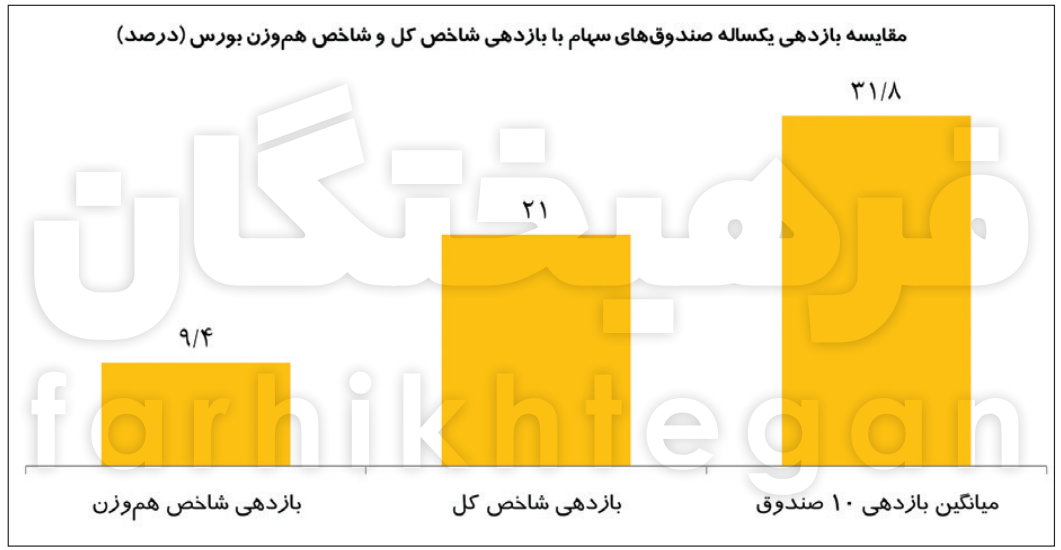

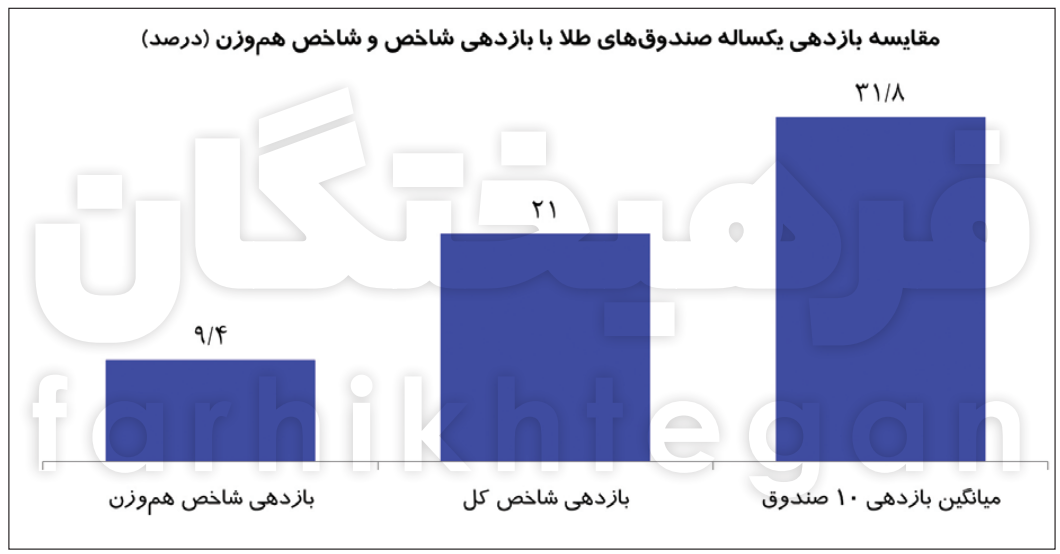

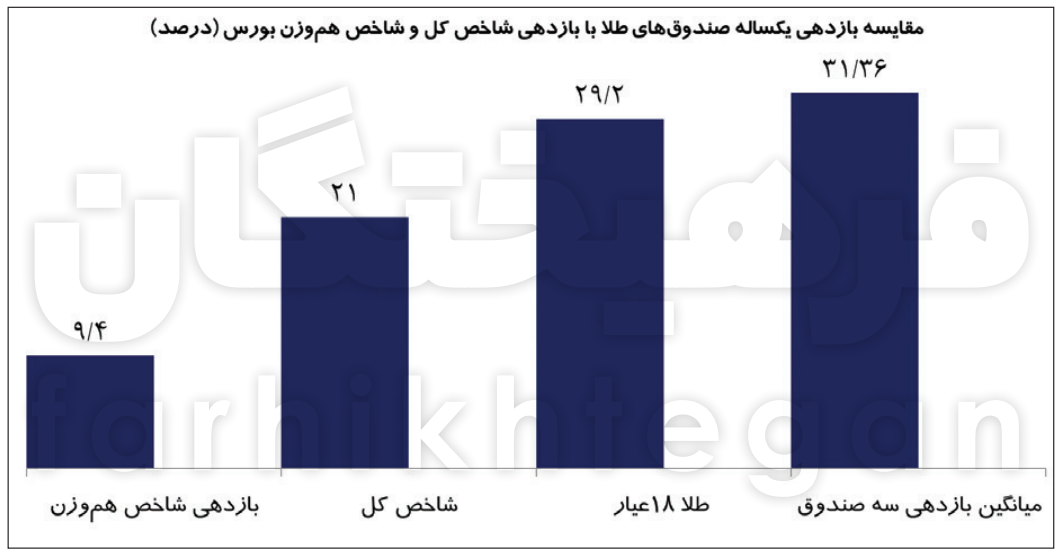

قدیمیها و حرفهایهای بازار میگویند درکنار سیاستهای دولت قبل، تازهواردها نیز در سقوط بورس سهیم بودند. بهاعتقاد آنان، توصیه دولت قبل برای حضور در بازار سرمایه بدون آموزش، بدون فرهنگسازی و بدون اطلاعرسانی؛ یکی از خطاهای نابخشودنی است که دولت فعلی نیز باید این موضوع را جدی بگیرد. حرفهایهای بازار سرمایه معتقدند آن دسته از افرادی که از مهارت و دانش کافی درخصوص بازار سرمایه برخوردار نیستند یا فرصت لازم برای فعالیت در این بازار را ندارند باید از طریق فرهنگسازی و حتی ایجاد محدودیت، مدیریت داراییهای خود را به صندوقهای سرمایهگذاری بسپارند. بررسیها نیز نشان میدهد طی یکسال اخیر که بازار سرمایه افتوخیزهای زیادی تجربه کرده، بازدهی صندوقها درحالی بین ۲۵ تا ۳۰ درصد بوده که طی این مدت بازدهی شاخص کل بورس ۲۱ و بازدهی شاخص هموزن که سنجه دقیقتری است حدود ۹.۴ درصد بوده است.

پرریسک جذاب

نگاهی به نوسانات بازار سهام در سالهای گذشته نشان میدهد این بازار اگر پرریسکترین بازار برای سرمایهگذاری نباشد، حتما یکی از چند بازار پرریسک ایران است. البته ریسک بازار سهام فقط به ایران محدود نمیشود. بازار سهام در تمام دنیا درعینحال که در میانمدت و بلندمدت بیشترین بازدهی را درمقایسه با سایر بازارها نصیب سرمایهگذاران خود میکند، بیشترین ریسک سرمایهگذاری را نیز به خود اختصاص میدهد. تغییرات کلان سیاسی و اقتصادی که از آنها با عنوان ریسکهای سیستماتیک یاد میشود و تغییرات بنیادین در عملکرد شرکتها یا همان ریسکهای غیرسیستماتیک، عواملی اجتنابناپذیر در بازار سهام در کشورهای مختلف هستند.

راهی برای دورزدن ریسک سهام

ریسک یا همان خطر که در بازارهای مالی گریبانگیر سرمایهگذاران میشود مجموعهای از عوامل است که قطعیت تحلیل و پیشبینی را تهدید میکند. بنابراین میتوان گفت کاهش ریسک در بازارهای مالی با افزایش دانش و اطلاعات مربوط به این بازارها رابطه معکوس دارد. بهعبارتی دیگر به هر نسبت که میزان مهارتهای شما در بازارهای مالی افزایش پیدا کند، ریسک سرمایهگذاری شما نیز کاهش خواهد یافت.

البته این موضوع به آن معنا نیست که ریسک شما به صفر خواهد رسید بلکه صرفا به سمت آن میل خواهد کرد، بنابراین کاری که از شما برمیآید این است که با شناخت ریسکهای بازار تا حد ممکن نسبت به کاهش آنها اقدام کنید. یکی از راهکارهایی که برای کاهش ریسک در بازارهای مالی مورداستفاده قرار میگیرد سرمایهگذاری غیرمستقیم در این بازارهاست. هدف از سرمایهگذاری غیرمستقیم استفاده از ظرفیت افراد متخصص و آگاه بهمنظور کاهش ریسک و افزایش بازدهی است. صندوقهای سرمایهگذاری تلاش میکنند با بهکارگیری مجموعهای از افراد آشنا به اصول بازار سرمایه، بیشترین بازدهی را نصیب سهامداران خود کنند.

انواع صندوقهای سرمایهگذاری

صندوقهای سرمایهگذاری براساس نسبت ترکیب داراییهایشان به چند دسته اصلی تقسیم میشوند که صندوق سرمایهگذاری با درآمد ثابت، صندوق سرمایهگذاری سهام، صندوق سرمایهگذاری مختلط و صندوق سرمایهگذاری مبتنی بر طلا از مهمترین آنها هستند. اگر از ریسکپذیری پایینی برای سرمایهگذاری در بازارهای مالی برخوردار هستید «صندوقهای سرمایهگذاری با درآمد ثابت» بهترین گزینه برای شماست. از آنجا که بین ۷۰ تا ۹۰ درصد داراییهای این صندوقها را اوراق مشارکت، سپردهبانکی و سایر داراییهای کمریسک تشکیل میدهد ریسک سرمایهگذاری شما به حداقل ممکن کاهش مییابد و از آن طرف شما سودی بالاتر از نرخ سود متداول بانکی دریافت میکنید. مزیت مهم این صندوقها نسبت به سپرده بانکی، دریافت سود بهصورت روزشمار است. البته بدیهی است وقتی ریسک کمتری را میپذیرید بازدهی سرمایهگذاری شما کمتر خواهد بود.

نوع دوم صندوقهای سرمایهگذاری که به «صندوقهای سرمایهگذاری سهامی» شناخته میشوند ویژه افرادی است که ریسکپذیری بالایی دارند و میخواهند بازدهی بهمراتب بیشتری از نرخ سود بانکی از آن خود کنند. همانطور که از اسم صندوقهای سهام نیز مشخص است بیشتر داراییهای این صندوقها را سهام شرکتهای حاضر در بورس تهران تشکیل میدهد. مدیریت این صندوقها درکنار خرید سهام در بازار سرمایه، بخش اندکی از داراییهای صندوق را در بانک سرمایهگذاری میکنند تا بخشی از ریسک بازار سهام را کاهش دهند. وجهتمایز این صندوقها با صندوقهای سرمایهگذاری درآمد ثابت، بازدهی و ریسک بیشتر است.

احتمالا شما نه جزء آن عدهای هستید که تمایل به سرمایهگذاری در صندوقهای درآمد ثابت داشته باشید و نه آنقدر ریسکپذیر که تمام داراییهای خود را تبدیل به سهام کنید! «صندوق سرمایهگذاری مختلط» نوع سوم صندوقهای سرمایهگذاری است که از لحاظ میزان ریسک، میان صندوق درآمد ثابت و صندوق سهامی قرار میگیرد. این صندوقها ۶۰ درصد دارایی خود را در سهام و باقیمانده را در سپردهبانکی و اوراق با درآمد ثابت سرمایهگذاری میکنند. به این ترتیب صندوقهای مختلط ضمن تعقیب بازدهی بازار سرمایه، ریسک خود را تا حد امکان کاهش میدهند و البته از آن طرف نیز حداقل سود صندوقهای درآمد ثابت را تضمین نمیکنند.

یکیدیگر از صندوقهایی که در سالهای اخیر موردتوجه فعالان بازار قرار گرفته «صندوق مبتنی بر طلا» است. این صندوقها دارایی خود را به گواهیهای سپرده سکه و اوراق مرتبط با آن تبدیل میکنند، بنابراین بازدهی این صندوقها با قیمت طلا رابطهای مستقیم دارد. البته صندوقهای مبتنی بر طلا میتوانند از بازار مشتقه برای پوشش ریسک ورود به بازار طلا استفاده کنند. چنانچه میخواهید روی طلا و سکه سرمایهگذاری کنید صندوقهای مبتنی بر طلا میتوانند گزینه جذابی برای سرمایهگذاری شما باشند!

نکتهای که درمورد صندوقهای سرمایهگذاری باید بدانید آن است که برخی صندوقهای سرمایهگذاری(ETF) در تابلوی بورس قابلیت معامله دارند اما برخی از آنها در سایت مربوط به صندوق به صورت صدور و ابطال هر واحد معامله میشوند.

۴۵ درصد بازدهی بدون ریسک

براساس اعلام مرکز پردازش اطلاعات مالی، در گروه صندوقهای سرمایهگذاری با درآمد ثابت، صندوق نیکوکاری ورزشی پرسپولیس با ۴۵ درصد، اندوخته آمیتیس با ۲۷.۶ درصد و پارند پایدار سپهر با حدود ۲۶.۳ درصد بیشترین بازدهی را به خود اختصاص دادهاند و میانگین بازدهی ۱۰ صندوق برتر این گروه نیز ۲۵.۷ درصد بوده است.

مقایسه میانگین بازدهی این ۱۰ صندوق با بازدهی شاخص کل و شاخص کل هموزن نشان میدهد بازدهی صندوقهای برتر درآمد ثابت، حدودا پنج درصد بیشتر از بازدهی شاخص کل و ۱۵درصد بیشتر از بازدهی شاخص کل هموزن بوده است. شایان ذکر است میانگین بازدهی تمام صندوقهای درآمد ثابت نیز در این مدت ۱۵.۳ درصد بوده است. مجموع خالص ارزش داراییهای این صندوقها نیز حدود چهارمیلیون و ۵۷۲هزار میلیارد ریال است.

بازدهی مطلوب صندوقهای سهام نسبت به سود بانکی

در گروه صندوقهای سرمایهگذاری سهام، بیشترین میزان بازدهی طی یکسال گذشته به صندوق گنجینه ارمغان الماس با ۴۸.۷ درصد، نیکوکاری ندای امید با ۴۰.۴ درصد و فیروزه موفقیت با ۳۷ درصد اختصاص داشته است. میانگین بازدهی ۱۰ صندوق سهامی برتر نیز در این مدت حدود ۳۲ درصد بوده است که از بازدهی مطلوب این صندوقها در مقایسه با نرخ سود بانکی حکایت دارد.

از سوی دیگر در این مدت بازدهی صندوقهای پرحاشیه پالایشی یکم و دارا یکم که در سال ۹۹ و با تبلیغات دولت قبل وارد بورس شدند به ترتیب ۱۴ و ۱۷- درصد بوده است. همچنین میانگین بازدهی یکسال اخیر مجموع صندوقهای سهامی با درنظر گرفتن صندوقهای زیانده بیش از ۱۴ درصد بوده است. مجموع ارزش خالص داراییهای این صندوقها نیز بیش از ۵۹۷هزار میلیارد ریال است.

بازدهی متناسب صندوقهای مختلط با شاخص کل

اگر قصد دارید روی صندوقی سرمایهگذاری کنید که هم از رشد سهام جا نمانید و هم ریسک آن را کاهش دهید، لازم است بدانید میانگین بازدهی ۱۰ صندوق برتر مختلط در سالی که بازدهی بورس دلچسب فعالان بازار نبود بیش از ۲۴ درصد بوده است. درمیان صندوقهای سرمایهگذاری مختلط، صندوق مدرسه کسبوکار صوفی رازی، نیکوکاری آگاه و کیمیا زرین کاردان به ترتیب با ۳۲.۴ درصد، ۲۹.۹ درصد و ۲۳.۷ درصد بیشترین بازدهی را از آن خود کردهاند و البته بازدهی یک صندوق نیز در این گروه منفی بوده است.

بین صندوقهای مختلط، صندوقهای آرمان سپهر آشنا، سپهر اندیشه نوین، زیتون نماد پایا و گنبد مینای دماوند قابلیت معامله در بورس را دارند و سایر صندوقهای این گروه به روش صدور و ابطال واحد معامله میشوند. میانگین بازدهی همه صندوقهای مختلف طی یکسال اخیر ۱۶.۷ درصد بوده است. همچنین مجموع ارزش خالص داراییهای این صندوقها نیز بیش از ۲۲ هزار میلیارد تومان است.

بازدهی صندوق طلا بالاتر از طلای فیزیکی

درمورد صندوقهای مبتنی بر طلا که قابلیت معامله در بورس را دارند لازم است به این نکته توجه کنیم که تعداد این صندوقها از انگشتان دو دست کمتر است و برخی از این صندوقها نیز در ماههای گذشته پذیرهنویسی و وارد بورس شدهاند. بررسی بازدهی سه صندوق شناختهشده پشتوانه طلای مفید، لوتوس و زر در یکسال اخیر نشان میدهد میانگین بازدهی این صندوقها بیش از یک درصد از بازدهی طلای ۱۸عیار بیشتر بوده است.

همچنین بازدهی تمام صندوقهای طلا در این مدت بهطور معناداری از بازدهی بورس بیشتر بوده است. سکه طلا مفید با ۳۳.۵ درصد، پشتوانه طلای لوتوس با ۳۰.۵ درصد، پشتوانه سکه طلای زر با ۳۰.۱ درصد، سکه طلای کیان با ۲۴.۴ درصد و پشتوانه سکه طلای کهربا با ۲۴ درصد و همچنین سه صندوق برتر طلا درمجموع ۳۱.۴ درصد بازدهی داشتهاند.

نکته پایانی

همانطور که گفته شد تمام بازارهای مالی از ریسکهای خاص خودشان برخوردار هستند. سرمایهگذاران باید بپذیرند که فعالیت در این بازار نیز مانند هر کار دیگری نیازمند مهارت، دانش و تجربه است. بررسیها نشان میدهد هیجان در انجام معاملات و بیتوجهی به نظرات کارشناسان سهم مهمی در بازدهی منفی سرمایهگذاری در بازارهای مالی دارد. درمورد انتخاب صندوقهای سرمایهگذاری نیز لازم است علاوه بر بررسی عملکرد هریک از صندوقها، شرایط مالی، شخصیتی و... خود را مدنظر قرار دهید و صندوق موردنظر را با توجه به استراتژیهای مالی خود انتخاب کنید.

نظر شما