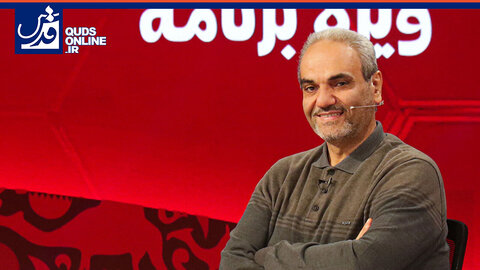

البته برخی نگرانیها از سوی کارشناسان حوزه مسکن درباره این اقدام دولت وجود دارد و آنها معتقدند ازآنجاییکه پروژههای صندوق املاک و مستغلات در سطح حداقلی است، بنابراین نمیتوان انتظار تحولی بزرگ در بازار مسکن را داشت. همچنین نگرانی دیگر درباره اقداماتی با هدف افزایش قیمت و دخالت صندوقها در تغییر قیمت املاک یک محله یا شهر است. به همین خاطر پیشنهاد میشود دولت در ادامه فعالیت این صندوقها، سازوکارهای نظارتی خود را بر نحوه فعالیت صندوقها افزایش دهد. در همین زمینه، در گفتوگویی با محمدرضا فلفلانی، کارشناس اقتصادی و تحلیلگر بازارهای مالی به بررسی ابعاد، اهداف، کارکرد و تأثیرات راهاندازی صندوق املاک و مستغلات بر بازار بورس و مسکن پرداختهایم.

هدف از راهاندازی صندوق املاک و مستغلات از سوی دولت چیست؟ نحوه فعالیت صندوق چگونه خواهد بود؟

درباره صندوق املاک و مستغلات ذکر چند نکته حائز اهمیت است. نخست اینکه فلسفه وجودی صندوق و از عمدهترین دلایلی که چنین سازوکاری در کشورهای مختلف دنیا ایجاد شده، موضوع تأمین منابع مالی برای شرکتهای فعال در حوزه سرمایهگذاری املاک و مستغلات است و در کنار آن، ایجاد فرصتی برای سرمایهگذاران خرد تا وارد سرمایهگذاری در بخش املاک و مستغلات شوند.

همچنین این ابزار میتواند زمینههای تنوعبخشی به سبد سرمایهگذاری فعالان اقتصادی را فراهم کند. در واقع صندوقهای املاک و مستغلات سبدی از مجموعه املاک با کاربریهای مختلف را دارا هستند، بنابراین لازم است ذکر شود سرمایهگذاران خرد باید پیش از خرید واحدهای این نوع از صندوقها (واحدهای سرمایهگذاری) حتماً سبد داراییهای صندوق و پروژههای آن را بررسی و به معیارهای ارزشگذاری صندوق توجه کنند. البته در حال حاضر ما تنها یک صندوق در بازار داریم که معاملات بازار ثانویه آن همین چند روز اخیر آغاز و استقبال خوبی نیز از آن شده است. نکته مهم دیگر اینکه، متأسفانه در کشور ما روی ابزارهای مالی نوین، کار چندانی صورت نگرفته و حتی این نکته برای همین صندوقهای املاک و مستغلات هم قابلذکر است. برای مثال، این نوع صندوقها حدود ۶۰سال پیش در آمریکا و ۲۵سال پیش در ترکیه تأسیس شدهاند، اما در ایران بسیار دیر به فکر ایجاد تنوع در ابزارهای مالی افتادهایم و نگاه پیشران نداشتهایم، همچنین در سیاستگذاریها و قانونگذاریها نیز باید به این موضوع توجه بیشتری شود تا بتوانیم ابزارهای مالی را توسعه دهیم. هرچه بتوانیم روی ابزارهای مالی نوین با توجه به اکوسیستم سرمایهگذاری کشور کار کنیم، بازارهای مالی کشور، عمق بیشتری پیدا میکند و فضای اقتصاد کلان نیز شفافتر خواهد شد.

زیرساختهای مورد نیاز و پیشنیازها برای رونق این صندوقها چیست؟

صندوقهای املاک و مستغلات از مصادیق اقتصاد مشارکتی هستند و میتوانند اثرات مثبتی در فضای اقتصادی و سرمایهگذاری کشور ایجاد کنند، اما باید اطلاعرسانی و آموزش صحیحی درباره آن داده و زیرساختهای لازم نیز تقویت شود. یکی از مسائلی که میتواند بهعنوان زیرساخت و پیشنیاز برای رونق صندوقهای املاک و مستغلات در نظر گرفته شود، این است که دوباره اعتمادسازی در فضای بازار سرمایه کشور انجام شود و عموم مردم به فضای بازار سرمایه اعتماد کنند. گرچه بحث املاک و مستغلات به سهام شرکتهای تولیدی و خدماتی مرتبط نیست و صندوقی مبتنی بر داراییهای املاک و مستغلات است، اما شاهدیم برخی افرادی که دیدگاههای سنتی دارند حاضر نیستند حتی واحدهای صندوقهای درآمد ثابت را برای خود خریداری کنند. درواقع این، ناشی از بیاعتمادی به بازار سرمایه کشور است، این بیاعتمادی میتواند اثرات نامطلوبی بر تأمین منابع مالی شرکتها و صندوقها داشته باشد و باید به آن توجه شود.

آیا راهاندازی و سرمایهگذاری در صندوق املاک میتواند سرمایه خریداران را در برابر تورم ملک مصون سازد؟

چند نکته را میتوان درباره مزایای صندوقهای املاک و مستغلات برشمرد. مهمتر از همه اینکه رشد داراییهای صندوق میتواند متناسب با تورم در بخش مسکن اتفاق بیفتد، البته مشروط بر اینکه این صندوقها بتوانند داراییهای خود را بهخوبی مدیریت کنند. همچنین مزیت رشد متناسب با تورم مستلزم وجود چند نکته دیگر نیز هست، یکی از مهمترین نکات این است صندوقها، نقدشونده باشند و بازارگردانی فعالی نیز داشته باشند؛ به این معنا که قیمت بازار صندوق، باارزش واقعی آن فاصله بااهمیتی پیدا نکند یا اصطلاحاً حباب منفی بزرگ یا حباب مثبت بزرگی نداشته باشد. همچنین موضوع اجارهبها نیز در این صندوقها مطرح است، بهعنوانمثال این صندوقها باید بتوانند واحدهای اداری، تجاری، مسکونی و... را با قیمت مناسبی اجاره دهند و درآمد حاصل از اجاره را بهتناسب سرمایه و آورده سرمایهگذاران میان آنها تقسیم کنند؛ بنابراین در چنین شرایطی، مزیت دیگر این است که سرمایهگذاران دغدغه جمعآوری اجارهبها، شارژ ساختمان یا مجتمع و بهرهبرداری از آن را نخواهند داشت، منتها این دغدغهها در صورتی رفع میشود که مدیران صندوقها بتوانند بهرهبرداری واحدها را به نحو اثربخشی انجام دهند و سرمایهها را بهخوبی مدیریت کنند. بنابراین اگر درصدد هستیم بازارِ این صندوقها رونق داشته باشد و تقویت شود، قطعاً باید به سرمایهگذاران اطمینان دهیم بهرهبرداری از واحدهای تجاری، اداری و... بهخوبی و با نظام مشخصی انجام میشود. تحقق این امر، فرصتی را برای دولت ایجاد میکند تا بتواند داراییهای غیرمولد و مازاد خود را مولد سازد و از این طریق نیز فرایند تأمین منابع مالی را انجام دهد؛ بنابراین، اگر دولت علاقهمند است از این ابزار استفاده کند باید توجه لازم را به نکات گفتهشده در حوزه تنوعبخشی داراییها، رونق بهرهبرداری، نقدشوندگی، بازارگردانی و... داشته باشد و برای آن اهمیت قائل شود.

خبرنگار: مینا افرازه

۲۵ آبان ۱۴۰۱ - ۰۴:۳۳

کد خبر: ۸۲۸۰۵۸

تأسیس صندوق املاک و مستغلات توسط وزارت اقتصاد، جدیدترین اقدام دولت در تأمین منابع مالی و جذب سرمایههای مردم در حوزه مسکن است. همچنین بر اساس اظهارات مسئولان دولتی، این صندوق میتواند فرصتی را در اختیار قرار دهد تا داراییهای ملکی افراد، مولد باشند و سرمایه خریداران مسکن در برابر تورم را مصون نگه دارد.

زمان مطالعه: ۴ دقیقه

نظر شما