به گزارش قدس آنلاین به نقل از مهر، اخیراً وزیر اقتصاد در اظهاراتی خطاب به بانک مرکزی گفته است این بانک باید به مساله وام ندادن بانکهای خصوصی واکنش نشان دهد.

احسان خاندوزی در مورد وضعیت نامناسب پرداخت وامهای خرد، اظهار کرد. یکی از بزرگترین نارضایتیها همین است که با اعمال سقف رشد ترازنامه، بسیاری از مردم در اخذ وام معطل ماندهاند.

وزیر امور اقتصادی و دارایی افزود: «تاکید ما این است. حداقل در مورد وامهای خرد مردم که نیازهای ضروری و فوری است. اعدادی در حد ۵۰ تا ۱۰۰ میلیون تومان را شامل میشود. بعضاً همین رقم میتواند گره زندگیای را بگشاید، بانک مرکزی کمک کند. امیدواریم بانک مرکزی رسماً ابلاغ کند. در سقف وامهای خرد تسهیلات مردمی، بانکها با فوریت بیشتری این نیاز را برآورده کنند.»

بانکهای دولتی به راحتی وام نمیدهند

وزیر اقتصاد از عملکرد بانکهای خصوصی در تسهیلات انتقاد کره بود اما مشاهدات نشان میدهد که بانکهای دولتی نیز وام خرد را به سختی پرداخت میکنند اما همانگونه که در گزارشهای قبل گفته شد همچنان بانکها با میانگین حساب به مشتریان خود وام میدهند که در توان بسیاری از مردم نیست.

حتماً اخیراً پیامک وام ۳۰۰ میلیون تومانی یکی از بانکهای دولتی را دریافت کردهاید به گفته مسئولان اعتبارات این بانک این طرح از جمله طرحهای جدید اعطای وام قرض الحسنه است که مشتریان و متقاضیان وام میتوانند در کمترین زمان ممکن تا سقف سه میلیارد ریال (۳۰۰ میلیون تومان) با یک ضامن و با کارمزد ۴ درصد وام دریافت کنند.

اما متأسفانه این طرح امتیازی بوده و مشتریان بر اساس مبلغی که از ۱ ماه تا ۱۲ ماه سپرده گذاری کردهاند امکان دریافت این وام را دارند. این یعنی همان طرح میانگین حساب که همچنان ادامه دارد.

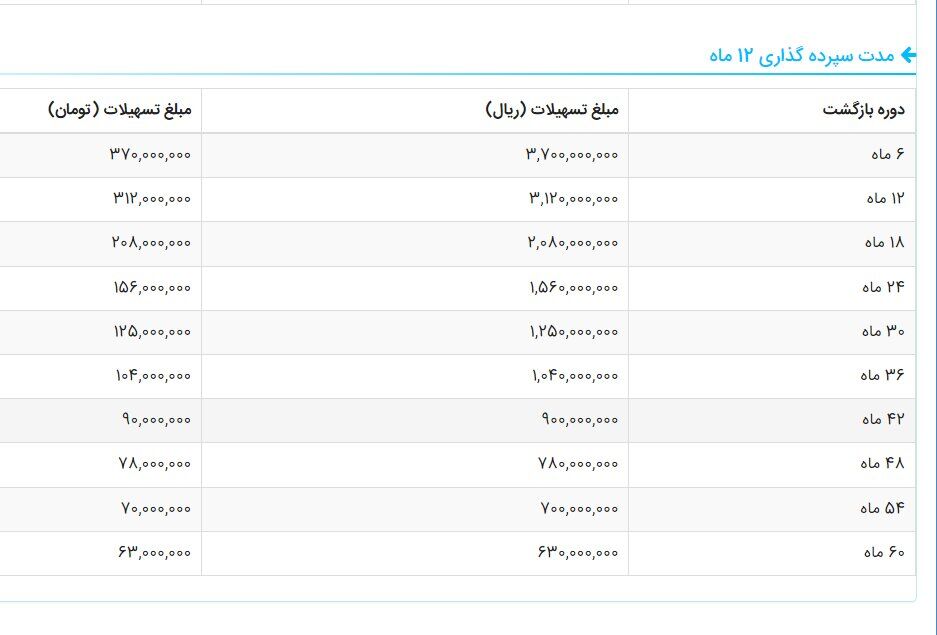

فرض کنید ۱۰۰ میلیون تومان پول دارید و به دنبال وام هستید اگر یک ماه پول خود را سپرده گذاری کنید، میتوانید به شرح تصویر زیر وام دریافت کنید.

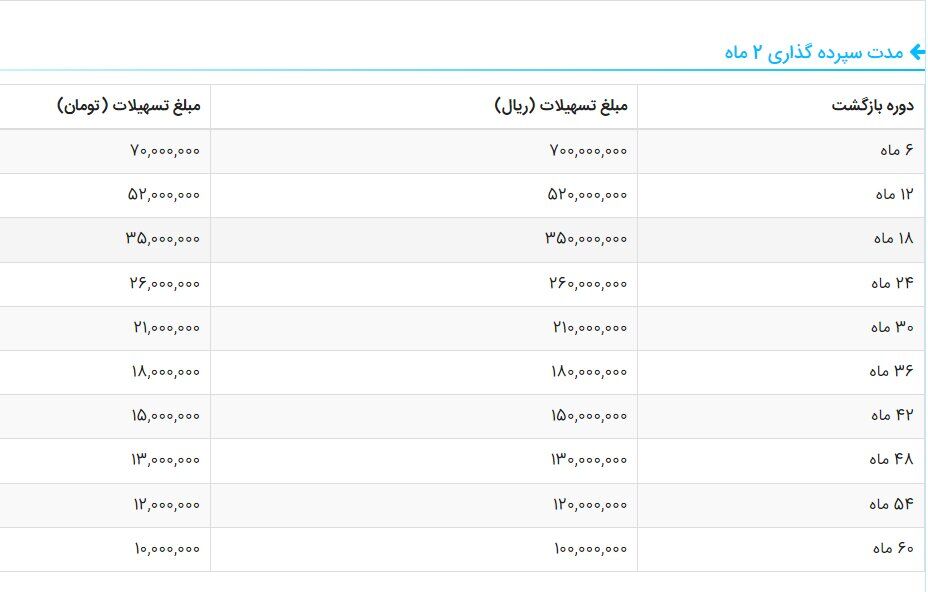

با سپرده گذاری ۲ ماه سقف وام ۷۰ میلیون تومان است که باید در مدت ۶ ماه برگردانده شود که قسطی ماهیانه بیش از ۱۱ میلیون تومان را باید بازگرداند، آیا کارگری که کل درآمد ماهیانه آن ۱۱ میلیون تومان است میتواند ۱۱ میلیون تومان قسط پرداخت کند؟

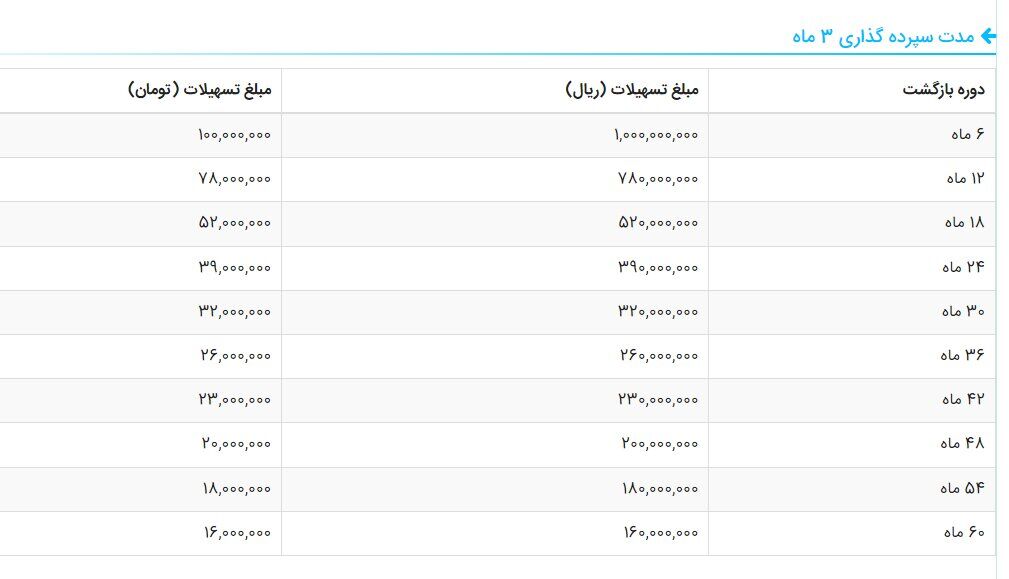

با سپرده گذاری ۳ ماه در بانک میتوانید ۱۰۰ میلیون تومان وام بگیرید، اما جالب است که قسط آن ماهیانه بیش از ۱۶ میلیون تومان است، حال اگر بخواهید وام را ۳۶ ماه یعنی در عرض ۳ سال بازگردانید تنها ۲۶ میلیون تومان به شما وام تخصیص مییابد.

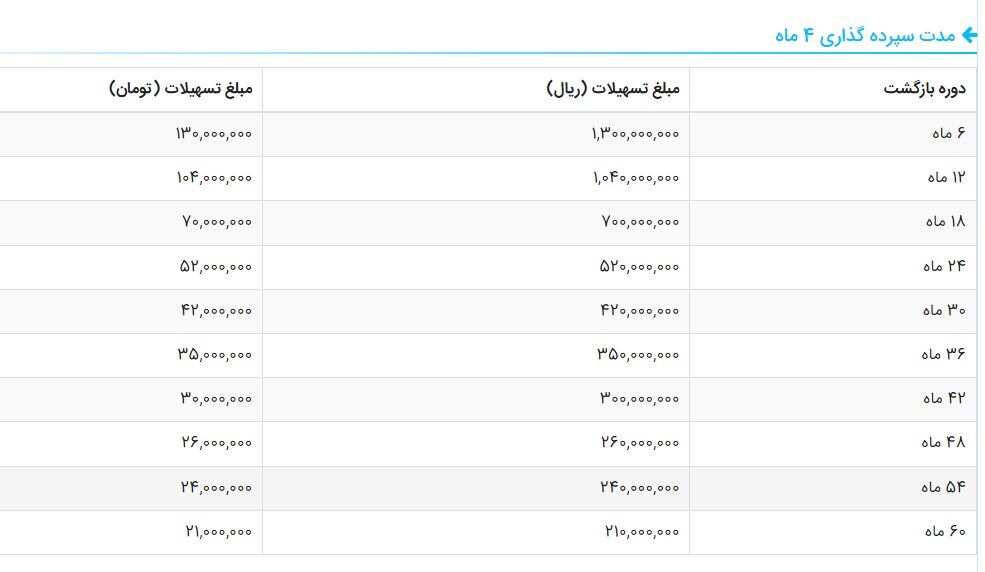

با سپرده گذاری ۴ ماه با دوره بازگشت ۳۶ ماه مبلغ ۳۵ میلیون تومان به شما اختصاص خواهد یافت که نسبت به زمان و پول سپرده گذاری شده کافی به نظر نمیرسد.

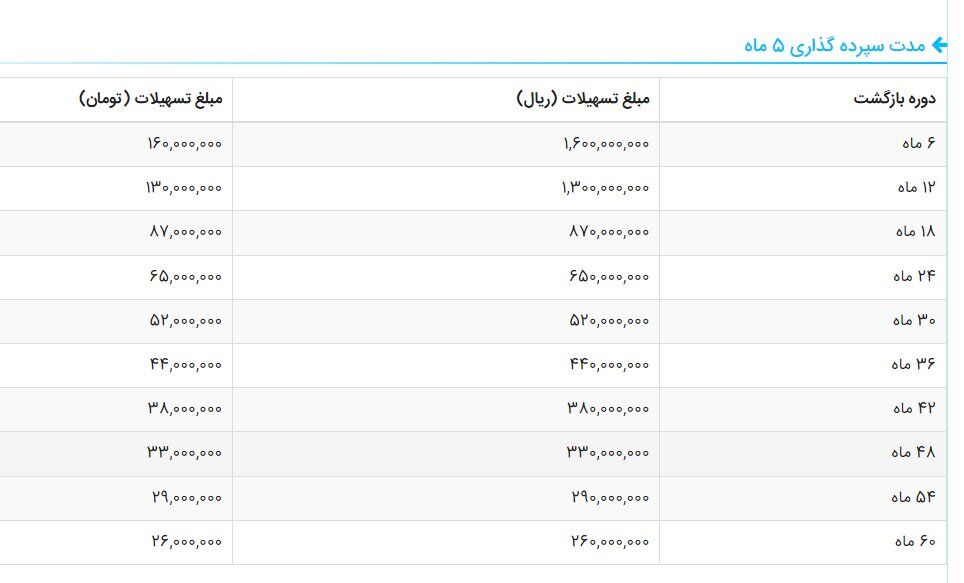

با سپرده گذاری ۶ ماه با مبلغ ۱۰۰ میلیون تومان در بانک میتوانید تا ۹۰ درصد موجودی با مدت بازپرداخت ۶ ماه وام بگیرید اما نکته اینجاست شاید قادر نباشید قسط بدهید، زیرا باید ماهیانه بیش ز ۳۱ میلیون تومان قسط پرداخت کنید که بسیار سخت است.

اما شاید سپرده گذاری یک سال در بانک برای دریافت وام از لحاظ مبلغ و قسط بهتر باشد و بتوانید وام بیشتری را با تعداد قسطهای بالا دریافت کنید، اما نکته اینجاست که باید تورم سالیانه را لحاظ کنید زیرا معمولاً در اقتصاد ایران ۱۰۰ میلیون تومان ۱۲ ماه بعد ارزشی به مراتب کمتر از امروز دارد.

همانگونه که بررسی شد، ارائه وام ۴ درصدی فوق بیشتر به نفع بانک بوده تا مردم و اینگونه طرحها کارایی لازم برای پوشش نیازهای خرد مردم را ندارد و تنها برای افرادی است که درآمد ماهیانه بالایی داشته و علاوه بر آن مبلغ بالای ۱۰۰ میلیون تومان را نیز داشته که بتوانند وام بگیرند، البته باید به زمان ارائه وام نیز اشاره کرد که معطلی حداقل یک ماه را دارد و عملاً وام سریع نیست.

اولتیماتومهای متعدد به بانکها

بانکها و مدیران بانکی در حالی از سوی دولت و بانک مرکزی اولتیماتومباران میشوند که به نظر میرسد در این ماجرا مقصر اصلی نیستند. چرا که به عقیده کارشناسان بانکی، یکی از مهمترین عوامل ناتوانی بانکها در پرداخت وام، همین اقدامات دولت و بانک مرکزی و وامهای متعددی است که به بانکها تکلیف میشود.

حاتمی یزد یکی از کارشناسان صنعت بانک داری در گفتوگویی گفته است: تسهیلات تکلیفی که دولت، مجلس و بانک مرکزی بر بانکها تحمیل میکنند، میتواند موجب ورشکستگی بانکها شود. زیرا ممکن این تسهیلاتی که بانکها به اجبار پرداخت میکنند، به بانک بازنگردد و به این ترتیب، سپردههای مردم به خطر میافتد.

بانک باید اختیار داشته باشد که در هر مورد پرداخت وام، ریسک بازپرداخت وام توسط مشتری را ارزیابی کند؛ نه اینکه هر کسی متقاضی وام باشد، بتواند این تسهیلات را دریافت کند. این موضوع فقط در مملکت ما وجود دارد و به همین دلیل، بانکهای ما از نظر ساختار مالی، وضعیت بسیار اسفناکی دارند. چه بانکهای دولتی و چه بانکهای خصوصی، همه این مشکل را دارند که نمیتوانند ریسک بازپرداخت تسهیلات را بهطور دقیق انجام دهند.

این کارشناس بانکی تصریح کرده است: اینکه بانک مرکزی، مجلس یا وزیر اقتصاد، به بانکها دستور بدهند که مثلاً وام ازدواج با نرخ چهار درصد پرداخت کنید، با اصول بانکداری علمی مغایرت دارد و ظاهراً دولتها با این اولتیماتومها دنبال منافع خود هستند.

راه کارهایی برای تسهیلات دهی آسان

مهمترین راهکار حذف ضامن در بانکها، شماره حساب دریافت حقوق فرد درخواست کننده وام گیرنده است، بانک میتواند با دریافت شماره حساب فرد، اگر فرد مورد نظر تا ۲ ماه قسط را واریز نکرد، به صورت خودکار از شماره حساب وی برداشت کند، این نوع پرداخت وام در کشورهای پیشرفته اقتصادی در حال اجرا است و هیچ فردی نمیتواند از پرداخت اقساط فرار کند.

شماره بیمه فرد و اطلاعات دیگر برای بانک وام گیرنده ارسال میشود و حتی اگر فرد دچار بیکاری شود از بیمه بیکاری وی اقساط کسر میشود و تا زمانی که اقساط را با بانک تسویه نکند حق ارائه خدمات بیمه را نخواهد داشت. برای وامهای کلان نیز باید حسابهای فرد گیرنده وام در رصد بانک باشد و از لحاظ قانونی بتواند بعد از ۲ ماه به صورت خودکار مطالبات خود را وصول کند.

سایروس امیرآبادی کارشناس اقتصادی درباره شرایط وام در کشورهای پیشرفته اقتصادی به مهر میگوید: در کشورهای مدرن سیستم بانک داری پول را از مردم عادی میگیرد و آن را در قالب تسهیلات مختلف بانکی به کسانی که به دنبال تولید، اکتشاف، اختراع، تحصیل، خرید خودرو و خرید مسکن هستند، میدهند.

امیرآبادی افزود: در اکثر کشورهای پیشرفته اقتصادی بانکها از شیوههای مختلف از شما تقاضا میکنند که از بانک وام بگیرید و نیازی به ضامن نبوده و مدارک دریافتی حقوق، رتبه اعتباری فرد و شماره حساب دریافت حقوق و عدم بدهی مالیاتی برای گرفتن وام کفایت میکند.

گفتنی است؛ امتیاز اعتباری متقاضی وام در کشور آمریکا یکی از مهمترین عواملی است که وام دهنده هنگام ارزیابی درخواست وام در نظر میگیرد. امتیازات اعتباری بین ۳۰۰ تا ۸۵۰ است و بر اساس عواملی مانند سابقه پرداخت، میزان بدهی معوق و طول تاریخ اعتبار داده میشود. بسیاری از وام دهندگان برای واجد شرایط بودن از متقاضیان میخواهند حداقل نمره حدود ۶۰۰ داشته باشند، اما برخی از وام دهندگان بدون هیچ سابقه اعتباری به متقاضیان وام میدهند.

علاوه بر رتبه اعتباری برای گرفتن وام در کشور آمریکا باید مستندات درآمدی خود را نیز ارائه دهید، شواهد درآمد ممکن است شامل اظهارنامه مالیاتی اخیر، صورتحساب بانکی ماهانه، برگه حقوق و نامههای امضا شده از کارفرمایان باشد. متقاضیان خود اشتغال میتوانند اظهارنامه مالیاتی یا سپرده بانکی ارائه دهند.

وام دهندگان الزامات درآمدی را بر وام گیرندگان را در نظر گرفته تا از پرداخت اقساط مطمئن شوند، حداقل درآمد مورد نیاز بر اساس وام دهنده متفاوت است. به عنوان مثال بانک SoFi حداقل حقوق مورد نیاز ۴۵۰۰۰ دلار در سال را نیاز دارد. حداقل درآمد سالانه مورد نیاز مؤسسه مالی آوانت فقط ۲۰۰۰۰ دلار است یعنی با درآمد ماهیانه ۱۶۰۰ دلار میتوانید وام بگیرید، درآمد ماهیانه ۱۶۰۰ دلار در آمریکا را بسیاری از شاغلان کسب میکنند.

در کشور آمریکا یک نسبت برای دریافت وام به نام نسبت بدهی به درآمد وجود دارد، نسبت بدهی به درآمد (DTI) به صورت درصد بیان میشود و نشان دهنده بخشی از درآمد ناخالص ماهانه وام گیرنده است که به سمت خدمات بدهی ماهانه وی میرود. وام دهندگان از DTI برای پیش بینی توانایی وام گیرنده بالقوه برای پرداخت بدهیهای جدید و جاری استفاده میکنند. به همین دلیل، DTI کمتر از ۳۶٪ ایده آل است، اگرچه برخی از وام دهندگان متقاضی بسیار واجد شرایط را با نسبت تا ۵۰٪ تأیید میکنند.

در وامهایی با مبالغ بالا نیز وثایقی در قانون وام آمریکا پیش بینی شده است اگر شخصی به دنبال وامهایی با مبالغ بالا باشد، وام دهنده از وی میخواهد که داراییهای ارزشمند یا وثیقه را تعهد کند. در مورد وام برای خانه یا وسایل نقلیه، وثیقه معمولاً با هدف اساسی وام مرتبط است. با این حال، وامهای شخصی تضمین شده را میتوان با سایر داراییهای ارزشمند، از جمله حسابهای نقدی، حسابهای سرمایه گذاری، املاک و مستغلات و اموالی مانند سکه و طلا وثیقه کرد.

در ایران نیز اجرایی کردن این نوع قوانین میتواند مشکل ضامن را یکبار برای همیشه حل کند و بانک نیز برای دریافت اقساط به مشکلی برخورد نکند.

نظر شما