به گزارش قدس آنلاین مالیات یکی از ابزارهای کلیدی دولتها در تأمین منابع مالی و ارائه خدمات به جامعه است. اهمیت مالیات برای دولت از چند جنبه قابل بررسی است:

منبع اصلی درآمد دولت: مالیات مهمترین منبع درآمد برای دولتها است و به آنها امکان میدهد تا هزینههای عمومی از جمله آموزش، بهداشت، زیرساختها، امنیت و خدمات اجتماعی را تأمین کنند. بدون درآمدهای مالیاتی، دولتها با چالشهای جدی در تأمین مالی خدمات عمومی مواجه خواهند شد و به ناچار به سراغ استفاده از درآمدهای نفتی و یا ایجاد بدهی از مسیرهای مختلف از جمله فروش اوراق خواهند رفت.

توزیع درآمد و عدالت اجتماعی: از طریق سیاستهای مالیاتی، دولتها میتوانند به توزیع عادلانهتر درآمد در جامعه کمک کنند. مالیاتهای تصاعدی، که افراد و شرکتهای ثروتمندتر سهم بیشتری از درآمد خود را به دولت میپردازند، به کاهش شکاف طبقاتی و افزایش عدالت اجتماعی کمک میکنند.

تنظیم و هدایت اقتصاد: دولتها از مالیات به عنوان ابزاری برای تنظیم اقتصاد استفاده میکنند. با کاهش یا افزایش نرخهای مالیاتی در بخشهای مختلف اقتصادی، میتوانند بر روند سرمایهگذاری، تولید، و مصرف اثر بگذارند و به مدیریت نوسانات اقتصادی کمک کنند.

تشویق یا مهار رفتارها: دولتها از طریق مالیات میتوانند برخی رفتارها و فعالیتهای اقتصادی را تشویق یا محدود کنند. بهعنوان مثال، مالیاتهای بالاتر بر کالاهای زیانآور مانند سیگار و الکل، ممکن است منجر به کاهش مصرف آنها شود.

در مجموع، مالیات برای دولت نه تنها یک منبع ضروری برای تأمین هزینههای عمومی است، بلکه ابزاری برای مدیریت اقتصادی، توزیع درآمد، و حتی تأثیرگذاری بر رفتارهای اجتماعی و اقتصادی بهشمار میرود. با این وجود طی سالها و به دلیل وجود درآمدهای نفتی شاهد بیتوجهی به این حوزه بودیم. همین موضوع سبب شده است تا نظام مالیاتی کشور با شرایط مدرنی که نظامات مالیاتی مختلف در دنیا از آن استفاده میکنند فاصله داشته باشد.

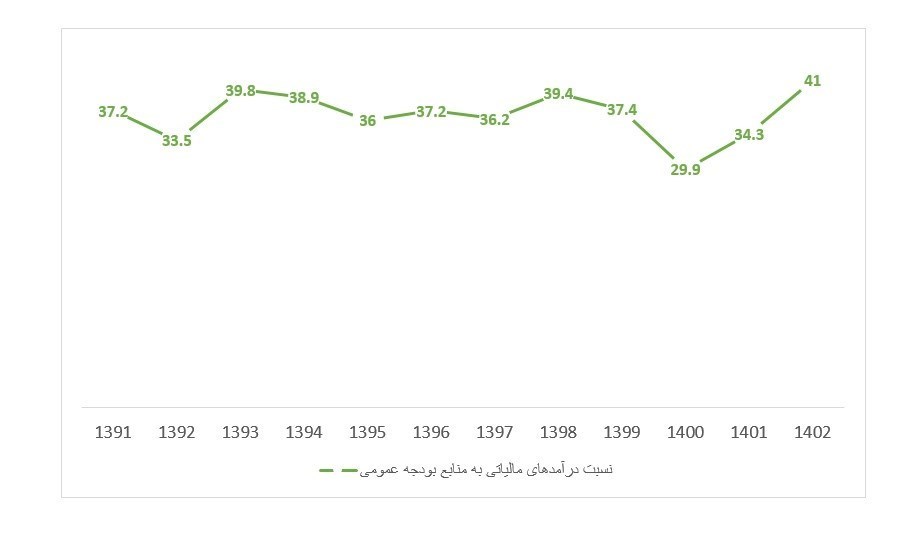

مالیات در ۱۰ سال اخیر؛ افزایش ۴۰ درصدی سهم مالیات در منابع عمومی طی ۳ سال

با توجه به استخراج آمارهای مربوط به درآمدهای مالیاتی طی ۱۰ سال گذشته شاهد تغییرات قابل توجه نسبت درآمدهای مالیاتی به منابع بودجه عمومی بودهایم. شدیدترین حالت تغییرات در خصوص این شاخص را در سالهای ۱۴۰۰ تا ۱۴۰۲ شاهد بودهایم. بر همین اساس نسبت درآمدهای مالیاتی به منابع بودجه عمومی از ۲۹.۹ درصد در سال ۱۴۰۰ به ۴۱ درصد در سال ۱۴۰۲ افزایش یافته است.

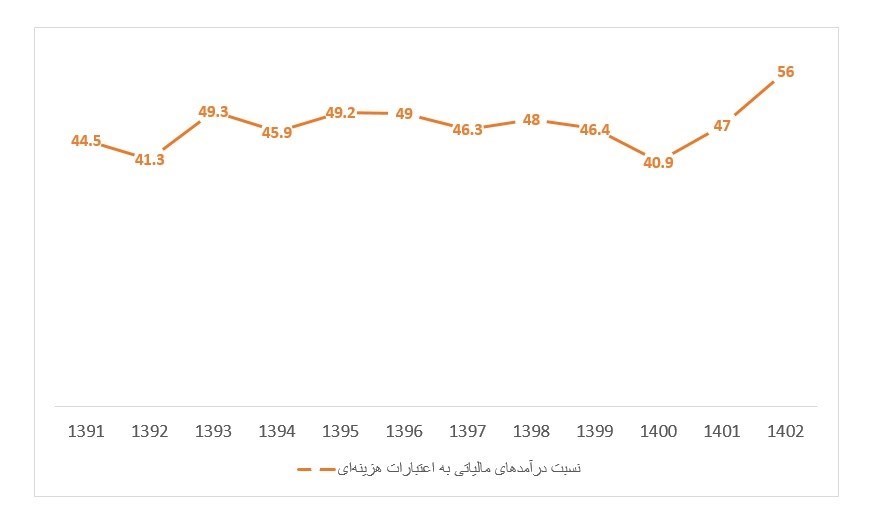

با توجه به بررسیهای انجام شده، نسبت درآمدهای مالیاتی به اعتبارات هزینهای نیز مانند شاخص قبلی به بالاترین حد خود در ۱۰ سال اخیر رسیده است. بر این اساس نسبت درآمدهای مالیاتی به اعتبارات هزینهای در سال ۱۴۰۲ به ۵۶ درصد رسیده است. در این مورد نیز شاهد روند مشابهی طی سه سال اخیر هستیم.

ظرفیت مالیات برای کنترل تورم با کاهش اتکای منابع بودجه عمومی به نفت و اوراق

دولتها میتوانند از منابع مختلفی برای تأمین مالی بودجه عمومی خود استفاده کنند، اما اتکا به درآمدهای پایدار و قابل پیشبینی، همچون درآمدهای مالیاتی، نسبت به درآمدهای نفتی و فروش اوراق دارای مزایای مهمی است که یکی از آنها کاهش اتکا دولت به درآمدهای ناپایدار و کاهش کسری بودجه و به دنبال آن امکان کنترل تورم است.

درآمدهای مالیاتی نسبت به درآمدهای نفتی، پایدارتر و پیشبینیپذیرتر هستند. قیمت نفت به شدت تحت تأثیر عوامل خارجی مانند نوسانات بازار جهانی، تحریمها، و تغییرات ژئوپلیتیکی قرار دارد. این نوسانات میتواند باعث عدم ثبات در بودجه کشور شود. از سوی دیگر، درآمدهای مالیاتی به دلیل تنوع منابع درآمدی (مانند مالیات بر درآمد، مالیات بر ارزش افزوده و مالیات بر شرکتها) کمتر تحت تأثیر نوسانات خارجی قرار دارند و تأمین مالی بودجه را با ثبات بیشتری ممکن میسازند.

وابستگی به درآمدهای نفتی مشکلاتی از جمله آسیبپذیری اقتصادی در برابر تحریمها و کاهش قیمت نفت را به همراه دارد. اقتصادهایی که به نفت متکی هستند، معمولاً دچار نوسانات شدید اقتصادی میشوند. علاوه بر این، با توجه به روند جهانی کاهش استفاده از سوختهای فسیلی و حرکت بهسوی انرژیهای تجدیدپذیر، درآمدهای نفتی در آینده ممکن است به شدت کاهش یابد. با تقویت نظام مالیاتی و کاهش وابستگی به نفت، دولتها میتوانند خود را از این نوسانات و مشکلات مرتبط با آن مصون سازند. ضمن اینکه در این حالت امکان صرف درآمدهای نفتی برای پروژههای عمرانی و توسعه زیرساختها به جای هزینههای جاری فراهم میشود.

تبعات تورمی جایگزینی فروش اوراق با مالیات

فروش اوراق مالی یکی از روشهای دولتها برای تأمین منابع مالی است، اما افزایش بیش از حد فروش اوراق میتواند منجر به افزایش بدهی دولت و تحمیل بار مالی بر دولتهای آینده شود. همچنین، انتشار اوراق مالی در حجم زیاد میتواند به افزایش حجم نقدینگی در جامعه و در نتیجه افزایش تورم منجر شود. این همان راهکاری است که در سالهای پایانی دولت دوازدهم به کار گرفته شد و سبب افزایش قابل توجه بدهیهای دولت شد. اتکا به مالیات بهعنوان یک منبع درآمد مستقیم، از افزایش بیش از حد بدهی عمومی و فشارهای تورمی جلوگیری میکند.

مزایای اتکای بیشتر دولت به درآمدهای مالیاتی؛ مالیات دولت را پاسخگو میکند؟

یکی از مزایای مهم مالیات این است که امکان توزیع عادلانهتر درآمد و ثروت در جامعه را فراهم میکند. دولتها از طریق نظام مالیاتی میتوانند منابع مالی از ثروتمندان و کسانی که درآمد بالاتری دارند، جمعآوری کنند و آن را در قالب خدمات عمومی، رفاهی و یارانههای اجتماعی به طبقات کمدرآمد جامعه بازگردانند. این امر به افزایش عدالت اجتماعی و کاهش شکاف طبقاتی کمک میکند، در حالی که درآمدهای نفتی معمولاً بدون چنین تأثیرات مثبتی در جامعه توزیع میشوند.

اتکا به درآمدهای مالیاتی، دولتها را به ایجاد سازوکارهای شفافتر و پاسخگویی بیشتر نسبت به مصرف بودجه عمومی سوق میدهد. مردم، بهعنوان مالیاتدهندگان، انتظار دارند دولت با درآمدهای مالیاتی به درستی و بهینه عمل کند. این فشار برای شفافیت بیشتر، موجب بهبود نظارت بر عملکرد دولت و کاهش فساد مالی میشود.

یک نظام مالیاتی قوی میتواند محرکی برای توسعه پایدار اقتصادی باشد. از طریق سیاستهای مالیاتی مناسب، دولتها میتوانند سرمایهگذاری را تشویق کرده و بر بخشهایی از اقتصاد تأکید کنند که به رشد اقتصادی بلندمدت و پایدار منجر میشود. در مقابل، درآمدهای نفتی معمولاً بهطور مستقیم به رشد پایدار اقتصادی منجر نمیشوند و گاهی حتی به ایجاد "بیماری هلندی" و افت رقابتپذیری سایر بخشهای اقتصاد میانجامند.

مالیات به دولت این امکان را میدهد که فعالیتهای اقتصادی را کنترل و هدایت کند. با تعیین نرخهای مالیاتی مناسب برای بخشهای مختلف اقتصاد، دولت میتواند بهطور مستقیم بر رفتارهای اقتصادی تأثیر بگذارد و سیاستهای اقتصادی خود را به سمت اهداف کلان توسعهای هدایت کند. این امر در مورد درآمدهای نفتی یا فروش اوراق کمتر امکانپذیر است.

مالیات در بودجه ۱۴۰۴ چقدر میشود؟

اتکا به درآمدهای مالیاتی بهجای درآمدهای نفتی و فروش اوراق برای دولتها یک راهبرد بلندمدت و پایدارتر است که مزایایی مانند کاهش آسیبپذیری اقتصادی، بهبود عدالت اجتماعی، پایداری مالی، و کنترل تورم را به همراه دارد. این راهبرد به دولتها امکان میدهد تا به شیوهای پایدار و قابل پیشبینی منابع مالی خود را تأمین کرده و در عین حال به رشد و توسعه اقتصادی و اجتماعی کشور کمک کنند.

هر ساله درآمدهای مالیاتی با احتساب تورم افزایش حداقلی دارد. بر همین اساس به نظر میرسد که شاهد یک رشد ۳۰ تا ۴۰ درصدی بر همین اساس در سال آینده باشیم. با این حال به نظر میرسد که ظرفیت مالیاتی بسیار بیشتری در کشور وجود دارد. یکی از شاخصهایی که به طور مداوم برای نشان دادن ظرفیت وصول مالیات به آن اشاره میشود، نسبت درآمدهای مالیاتی به تولید ناخالص داخلی (T/GDP) است.

کاهش نسبت T/GDP با وجود رشد شدید درآمدهای مالیاتی در ۳ سال اخیر

براساس آمارهای موجود نسبت درآمدهای مالیاتی به تولید ناخالص داخلی (T/GDP) با توجه به رشد اقتصادی سه سال اخیر نه تنها افزایش پیدا نکرد بلکه دچار کاهش نیز شد. این اتفاق در حالی رخ داد که شاهد رشدهای حدود ۶۰ درصدی درآمدهای مالیاتی در بودجه هر سال نسبت به سال پیش از آن بودیم.

در حقیقت درآمدهای مالیاتی در نسبت با بزرگ شدن اقتصاد ایران رشد پیدا نکرد و همین موضوع سبب کاهش نسبت T/GDP شده است. به طور مثال با توجه به آمارهای بانک مرکزی، نسبت T/GDP (شامل مالیاتهای مستقیم، غیرمستقیم و عوارض) در سال ۱۳۹۵، ۷ درصد بوده است اما این رقم تا سال ۱۴۰۲ به ۶.۶ درصد کاهش یافته است.

براساس آمارهای مرکز آمار ایران نیز نسبت T/GDP (شامل مالیاتهای مستقیم، غیرمستقیم و عوارض) در سال ۱۳۹۵، ۶.۵ درصد بوده است اما این رقم تا سال ۱۴۰۲ به ۵ درصد کاهش یافته است.

احتمال دور شدن بودجه از هدفگذاری مالیاتی برنامه هفتم

در اینجا باید به این موضوع توجه داشت که نسبت T/GDP در برنامه هفتم نیز مورد توجه قرار گرفته است و از همین جهت نرخی حدود ۱۰ درصد هدفگذاری شده است. با توجه به این تغییرات و کاهش نسبت T/GDP به همراه تورم، میتوان انتظار داشت که مالیاتها به مانند سه سال اخیر رشد قابل توجهی داشته باشد. البته این در صورتی است که دولت با وجود همه مزایایی که افزایش سهم مالیات در بودجه عمومی کشور دارد، نخواهد سیاستهای سالهای اخیر را تغییر دهد.

در حقیقت اگر شاهد افزایش درآمدهای مالیاتی کمتر از درصدهای مورد اشاره باشیم، عملا سهم مالیات در تولید ناخالص داخلی کمتر خواهد شد که خلاف اهداف برنامه هفتم توسعه است.

منبع: خبرگزاری تسنیم

نظر شما