اقتصاد: چند روز قبل رئیس کل بانک مرکزی از احتمال ادغام برخی بانکها در کشور خبر داد.به گفته سیف این یکی از روشهای نزدیک شدن صورتهای مالی بانکهای ایرانی به استانداردهای روز دنیاست و تصمیم برای ادغام در درجه اول بهعهده سهامداران خود بانکها قرار دارد.

وی در خصوص جزئیات این راهکار توضیح داده که هدف این است که بتوان نسبتهای مالی در صورتهای مالی بانکهای ایرانی را به نسبتهای روز بانکداری دنیا نزدیک کرد که در این حالت مهمترین موضوع نسبت کفایت سرمایه بانکهاست و برای تأمین آن چند راه وجود دارد؛ یکی اینکه سرمایه آورده خود را افزایش دهند، سهام جدید در بورس عرضه کنند و یا اینکه تصمیم بگیرند با یکدیگر ادغام شوند.

به عقیده رئیس شورای پول و اعتبار وقتی بانکها با یکدیگر ادغام شوند، صرفهجویی قابل توجهی برای آنها بههمراه خواهد داشت، چراکه قیمت تمامشده و هزینه خدمات آنها ویا تعداد اضافی شعب در یک خیابان کاهش مییابد.

اما کارشناسان اقتصادی معتقدند ادغام اساساً در شرایطی دارای معناست که تعدادی بانک کوچک مشکلدار و تعدادی بانک بزرگ بدون مشکل وجود داشته باشد تا با ادغام ترازنامههای آنها سرجمع نسبتهای مالی آنها قابل قبول باشد. به گفته این عده اما اکنون که در ایران کمابیش سهم دارایی سمی در ترازنامه همه بانکها ــ مگر یکی دو بانک بسیار کوچک ــ یکسان است این باب پیشنهادی مشکلی را از نظام بانکی رفع نخواهد کرد.

این کارشناسان حتی می پرسند حتی مشکل نظام بانکی که بارها مسوولان بانک مرکزی می گویند تجمع دارایی موهوم و سمی در ترازنامه بانکهاست که باید پرسید در وضع موجود، این ادغامها چه کمکی به تعیین تکلیف داراییهای موهوم ــ خاصه امهالهای بیپشتوانه ــ خواهد کرد؟

از سویی کارشناسان اقتصادی معتقدند که پیش آوردن بحث ادغام بانک ها در شرایط فعلی که بازار مالی وپولی کشور تا حدودی دچار بی ثبات و بحران است می تواند به سهام وداریی های بانکی به دلیل شوک ناشی از ادغام ها ضربه زده و آن ها را به سرنوشت موسسات اعتباری و ریزش مشتریان دچار کند.

از سویی بر اساس آخرین آمارها در حالی بالغ بر ۲۱ هزار شعبه بانکی در کشور فعالیت میکنند که به گفته کارشناسان با شروع ادغام ها بانک ها و ساماندهی این شعب می توان امیداوار بود که شعبه های متعدد بانکی که حجم بالایی از هزینه ها را نیز به خود اختصاص داده اند(شعبه های لوکس) تعطیل شده و با فروش برخی از آن ها دارایی های بانک ها نیز تقویت شود که این مسئله را می توان از نکات مثبت ادغام ها دانست.

اما نکته مهمی که در این میان وجود دارد این است که در فروردین ماه امسال رئیس کل بانک مرکزی اعلام کرد که بانکها و موسساتی که سود بالاتری نسبت به سایر بانکها میدهند در حال ورشکستگی هستند و سود بیشتر میدهند تا زمان بخرند که چنین موضوعی طرح ادغام بانک ها از سوی وی را دچار چالش اساسی می کند.

در این زمینه یک اقتصاددان با بیان این که مشکل داشتن بانک ها حرف کاملا درستی است که با ادغام مسایل ومشکلات آن ها حل نمی شود وممکن است این نابسامانی ها بیشتر هم بشود، تصریح کرد: هم اکنون در خصثوص وضعیت بانک ها نگرانی هایی وجود دارد چرا که برخی از آن ها مشکلاتشات حل نشده وهر روز نیز بزرگ تر می شود.

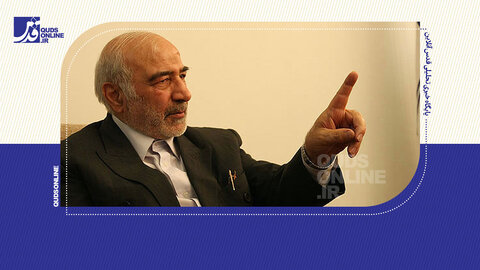

دکتر محمد خوش چهره با تایید این نکته که بانک ها سودهای بالا حتی تا 22درصد به سپرده گذاران پرداخت می کنند که این سودها عقلانی نیست ومنبع درآمد آن ها نیز برای پرداخت این سودها نامشخص است که این موارد حرف درستی است، اظهارداشت: سود متعارف بخش های مختلف اقتصادی کشور با سودی که این بانک ها به مشتریان وسپرده گذاران خود پرداخت می کنند فاصله دارد.

وی خاطرنشان کرد: بنابراین سوال این است این بانک ها منابعشان را در کجار بکار می گیرند که می توانند چنینی سودهایی پرداخت کنند که این سوالی تحقیقی است.

خوش چهره افزود: در حقیقت باید پرسید منابعی که بانک ها به صورت سپرده از مردم می گیرند در کجا می توانند استفاده کنند تا بتوانند چنین سودهای غیر متعارفی را پرداخت کنند که می تواند دلیل این مسایل این موضوع باشد که بسیاری از این منابع در بخش های مولد بکار نمی روند.

وی با اشاره به این نکته که سودهای بانکی با نرخ های بازگشت سرمایه ای که در بخش های مختلف اقتصادی وجود دارد تناسب ندارد گفت:

حتی در حقیقت بخشی از این منابعی که پرداخت می شود یا در دلالی یا در واسطه گری وحتی جریان های اقتصادی زیرزمینی وقاچاق کالا به کار گرفته می شود.

وی اظهارداشت: در حالت دیگر این مساله قابل طرح است که برخی از این بانک ها سود واقعی ندارند بلکه مشکلات خود را با دادن این سودها به نوعی عقب انداخته ومتراکم تر می کنند که این مسایل وموضوعاتی است که اهل تحقیق وفن ویا نظام های نظارت وبازرسی باید مشخص کنند.

وی با اشاره به بحث ادغام بانک ها، تصریح کرد: بر همین اساس هم اکنون نسبت به وضعیت بانک ها نگرانی وجود دارد چرا که این بانک ها مشکلاتشان حل نمی شود وبزرگ تر هم می شود.

رئیس کل اسبق بانک مرکزی هم با بیان اینکه ادغام بانک ها راه حلی برای معضل زیان ده بودن تراز نامه بانک ها نیست، افزود: ادغام بانک ها مشکل رکود فعلی را حل نخواهد کرد.

طهماسب مظاهری ادغام دو بنگاه اقتصادی در قانون تجارت و کسب و کار را امری عادی دانست و افزود: وقتی دو بنگاه به دلایل مزیت هایی خاص به یک واحد اقتصادی تبدیل میشوند، با ادغام از مزایای یکدیگر بهره برداری میکنند.

وی این تصمیم را دارای نکات مثبت و منفی برشمرد و افزود: از نکات مثبت ادغام دو بنگاه اقتصادی کاهش هزینههای اداری، دفاتر مرکزی و ستادی است که منجر به سودآوری بالاتر خواهد بود.

وی ادغام را پارامتری برای تبدیل تعدادی از بانکهای کوچک به یک بنگاه اقتصادی بزرگ عنوان کرد و گفت: با ادغام دو واحد، سرمایه واحد ادغام شده معادل مجموعه سرمایههای هر دو واحد خواهد بود.

وی مقیاس دو بانک تجمیع شده را مهم برشمرد و افزود: یک بانک بزرگ کارایی بیشتری نسبت به دو بانک کوچک خواهد داشت که شامل تعهدات و اعتبارات نزد مشتریان و ارتباط با سایر بانکها میباشد و سرمایه بانک در این میان حرفی مهم برای گفتن دارد.

وی ضمن یادآوری ادغام بانکها و تبعات مثبت آن در دولت قبل گفت: وقتی بانکهای کوچک با سرمایه اندک ایجاد شد، توان عملیاتی آنها کاهش یافت، اما از منظر جذب سپردههای مردمی شعب را گسترش دادند به گونهای که در برخی خیابانهای تهران بسیاری واحدهای صنفی به شعب بانک تبدیل شد.

مظاهری تجمیع سرمایه بانکهای کوچک را تنها عامل ادغام این بنگاهها عنوان کرد وگفت: از این طریق تعداد شعب کمتر خواهد شد و توان خلق اعتباری افزایش مییابد بنابراین بانکهای بزرگتر در صحنه اقتصاد با قوت بیشتری عمل خواهند کرد.

وی همچنین ارایه تسهیلات بانکهای تجمیعی را بهتر و موثرتر خواند و افزود: این اقدام تنها زیان اداری بانکها را کاهش میدهد، اما زیان اکثر بانکهای فعلی را در روند سپرده گذاری، سود سپرده و ایجاد اشکال تراز نامهای بانکها را حل نخواهد کرد.

* ورود به موضوع ادغام بانک ها اشتباه بود

در این زمینه نیز یک مقام بانکی هم که خواست نامش در گزارش عنوان نشود به خبرنگار ما گفت: به نظر ما ادغام بانک ها راه حل موثری برای کاهش هزینه وحل مشکلات آن ها نخواهد بود چرا وقتی شما نتوانید مشکلات را در سطح خرد مرتفع کنید در سطوح بالاتر و در زمان ادغام پیچیدگی این موارد بیشتر وحل آن ها نیز مشکل تر خواهد بود.

وی با اشاره به این که اگر راه حلی راهگشا برای برون رفت بانک ها از مشکلات فعلی ویا کاهش هزینه ها وجود داشته باشد آن راه حل در سطح خرد باید اجرا شود تا در سطوح ادغام، خاطرنشان کرد: حتی به عنوان نمونه وقتی صحبت از ادغام 2بانک می شود حدود 5سال طول می کشد تا سیستم های حسابرسی ویا عملکردی آن ها با یکدیگر هماهنگ ویکسان شود.

این مقام آگاه اظهارداشت: ادغام بانک ها یک موضوع قراردادی است وما برای آن قوانین ومقررات نداریم و ادغام قراردادی هم مثل ازدواج یک مسئله دو طرفه است که تا رضایت 2طرف یعنی بانک ها وسهامداران آن ها نباشد ادغامی هم در کار نخواهد بود.

وی با بیان این که اگر مسئله ادغام بانک ها مطرح می شود باید قوانین آن نیز وجود داشته باشد افزود: در ابتدای این مسئله باید مشخص شود که کدام یک از این بانک ها به عنوان بانک مادر ویا برند اصلی خواهد بود وکدام بانک ضعیف تر است واز سویی بحث مدیریت آن نیز در سطح کلان دیده شود.

این مقام بانکی با بیان این که به دلیل اشکال در اجرای این مسایل صحیح نیست که یک مقام ناظر به این مسایل ورود کند ومسایل ادغام را پیش بکشد گفت: با توجه به شرایط فعلی، موضوع ادغام بانک ها جایگاهی ندارد وبه عبارتی شدنی هم نیست.

* تردید در بهترشدن وضعیت بانک ها با ادغام

یک کارشناس مسایل بانکی هم در خصوص بحث ادغام بانک ها با بیان این که تردید دارم با ادغام وضعیت بانک ها بهتر شود، گفت: اگر بانک ورشکستهای با بانک دیگری که وضعیت مالی و سرمایهای بهتری دارد ادغام شود نه تنها وضعیت این دو بانک مطلوبتر نخواهد شد بلکه وضعیت هر دو بانک به خطر میافتد. احمد مجتهد با بیان اینکه 31بانک در کشور وجود دارد افزود: در واقع این سهامداران هستند که باید دراین باره تصمیم بگیرند.

نظر شما