قدس در این مجال سعی دارد با مروری بر آنچه در سال جاری بر بازارهای مالی گذشت به پیشبینی بازارها در سال آینده بپردازد تا شما بتوانید گزینه مناسب برای سرمایهگذاری در سال آینده را راحتتر انتخاب کنید.

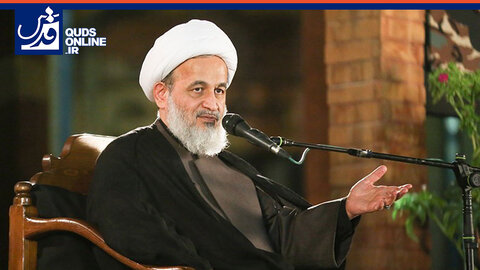

طبق آنچه محمدرضا فلفلانی، تحلیلگر بازارهای مالی به خبرنگار قدس میگوید برای اینکه بتوانیم یک دورنما از آینده بازارهای مالی داشته باشیم، ابتدا بایستی گذشته آنها را مرور کنیم و بعد با تحلیل متغیرهای کلان اقتصادی مثل تورم بتوانیم به آنالیز درستی از بازارها دست پیدا کنیم. به گفته وی، تجزیه و تحلیل بازارهای مالی همیشه ممکن است یکسری خطاهایی هم داشته باشد چون مبتنی بر مفروضاتی است که در فضای اقتصاد کلان هر لحظه ممکن است تغییر کند.

بازدهی ۹۰ درصدی طلا در سال جاری

این تحلیلگر بازارهای مالی با اشاره به تورم حدود ۴۵ درصدی سال ۱۴۰۱ میگوید: با مفروضات فعلی در زمان نگارش این گزارش، در سال آینده هم تورم ۴۳ تا ۴۵ درصدی پیشبینی میشود و با این شرایط احتمال افزایش قیمت کالاها و بازارهای مالی دور از ذهن نخواهد نبود. فلفلانی با اشاره به اینکه در سال ۱۴۰۱ با همان تورم حدود ۴۵ درصدی، طلا در ایران یک بازدهی حدود ۹۰ درصدی داشت توضیح میدهد: این نکته حائز اهمیت است که نرخ طلا در ایران متأثر از دو متغیر است؛ یکی نرخ ارز و دیگری هم اونس جهانی که هر دو اینها افزایشی بود و این منجر شد به اینکه طلا در ایران حدود ۹۰ درصد بازدهی داشته باشد.

فلفلانی با اشاره به اینکه پس از طلا، بازار ارز در بازدهی نسبت به سایر بازارهای مالی پیشتاز بوده است، میافزاید: در سالی که گذشت نرخ ارز حدود ۷۰ درصد بازدهی داشت.

به گفته وی، بازار مسکن نیز با توجه به اینکه در نقاط مختلف بازدهی متفاوتی داشته است، قابل بیان نیست اما در مجموع بازدهی بازار مسکن نیز در سال گذشته بسیار بیشتر از نرخ تورم برآورد شده است.

کمترین بازدهی در بازارها متعلق به بورس

این تحلیلگر اقتصادی میافزاید: اگر ما مبنای بازدهی را شاخص کل بورس در نظر بگیریم، بازار بورس حدود ۳۵ درصد بازدهی داشت که البته نقد زیادی به این موضوع وارد است. چون بسیاری از سهام در این بازه کمتر و بسیاری هم بیشتر از ۳۵ درصد بازدهی داشتند.

فلفلانی میافزاید: در یک مقایسه سطحی بین بازارها در سال ۱۴۰۱ با نرخ تورم این نکته به نظر میآید که بازار سهام به شدت نسبت به سایر بازارها دچار عقبماندگی است.

پیشبینی رشد همه بازارها در سال ۱۴۰۲

این کارشناس اقتصادی تأکید میکند: به نظر میرسد این عقب ماندن از تورم در سال ۱۴۰۲ بتواند به راحتی جبران شود. البته با این برآوردی که از تورم داریم یعنی تورم بیش از ۴۰ درصد در سال ۱۴۰۲، سایر بازارها هم احتمالاً افزایش قیمت را تجربه خواهند کرد. اما این عقبماندگی در بازار بورس چنانچه بخواهد در ۱۴۰۲ جبران بشود قاعدتاً رشد بازار بورس از رشد سایر بازارها بیشتر خواهد شد.

وی با اشاره به اینکه برآورد ما از نرخ کامودیتیها در ۱۴۰۲ این است که روند رو به رشدی خواهند داشت یادآور میشود: یکی از متغیرهای مؤثر در بازار سهام نرخ کامودیتیها در بازار جهانی است که شامل نفت، طلا، فلزات اساسی مثل سرب، روی، آلومینیوم و غیره میشود. با مفروضات اقتصادی فعلی در شرایط اقتصاد کلان و با توجه به تورمی که در اقتصاد جهانی وجود دارد و شرایط ویژهای که در اقتصاد آمریکا ایجاد شده است، نرخ کامودیتیها نیز افزایشی برآورد میشود.

سودآوری شرکتها و افزایش قیمت سهام

این تحلیلگر اقتصادی با تأکید بر افزایشی بودن انتظارات تورمی در داخل کشور میافزاید: تمامی این عوامل در کنار افزایش نرخ ارز این نتیجه را به ما میدهد که روند سودآوری شرکتها احتمالاً رو به رشد خواهد بود و احتمال افزایش قیمت سهام هم بالاست.

وی با اشاره به اینکه هر چه ناامنیها در اقتصاد جهان افزایش پیدا کند سرمایهگذاری در حوزه طلا بیشتر میشود میافزاید: با توجه به شرایط اقتصاد جهانی، باید گفت اونس در بازار جهانی همچنان رو به افزایش خواهد بود؛ چرا که ناامنی در اقتصاد جهان افزایش پیدا کرده است، از جمله اینکه ما در همین چند روز گذشته شاهد سقوط چند بانک معتبر در اقتصاد آمریکا و اروپا بودیم. اگر این رویه ادامهدار باشد که به نوعی خبر افزایش ناامنی در اقتصاد کلان دنیا را مخابره میکند ما باز هم شاهد افزایش بیشتر قیمت اونس در بازار جهانی خواهیم بود و این موضوع روی نرخ طلا در کشور هم مؤثر است.

سهام ارزنده در سال ۱۴۰۲

وی درباره اینکه چه سهامی در سال آینده ارزنده است یادآور میشود: یک سبد سهام مستعد رشد در سال آینده شامل سهام شرکتهای بزرگ صادراتمحور و کامودیتیمحور است از جمله صنعت فلزات اساسی، صنعت پالایشی، پتروشیمی و معدنی، علاوه بر آن سبد سهام ما باید شامل شرکتهای با فروش داخلی مثل صنعت زراعت، غذایی و سایر صنایع کوچک هم باشد.

وی با تأکید بر اینکه سبدی برای ۱۴۰۲ مناسب است که شامل هر دو بخش فروش داخلی و بخش شرکتهای صادراتمحور باشد میافزاید: در هر یک از این صنایع سرمایهگذار میتواند تجزیه و تحلیل کند که چه شرکتهایی پیشرو هستند و چه شرکتهایی مزیت رقابتی دارند و از نظر تکنیکالی چه شرکتهایی شرایط مساعدتری برای سرمایهگذاری دارند.

خبرنگار: زهرا طوسی

۲۸ اسفند ۱۴۰۱ - ۰۳:۳۶

کد خبر: ۸۵۸۸۵۶

در حالی که تورم هر روز با دستبرد به جیب و سرمایه مردم، اداره زندگی را برای سرپرستان خانوار سختتر میکند، اتخاذ یک تصمیم صحیح و اصولی که مبتنی بر آن بتوان سبد سرمایه را از گزند تورم دور نگه داشت از هر اقدامی ضروریتر محسوب میشود.

زمان مطالعه: ۴ دقیقه

نظر شما