بهگزارش خبرنگار قدس آنلاین، سیاست رتبهبندی اعتباری کنونی با وعده بهبود کیفیت تسهیلات و کاهش مطالبات معوقه ارائه شده، ولی برخی کارشناسان معتقدند این سیاست با محدود کردن دسترسی بخش قابلتوجهی از اقتصاد به منابع مالی، به افزایش شکاف طبقاتی کمک کرده و به کسبوکارهای کوچک آسیب زده است.

رتبهبندی بهانهای برای تبعیض و امتناع از اعطای تسهیلات

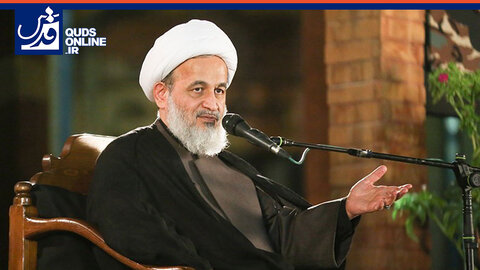

محمد برزگری فیروزآبادی، کارشناس اقتصادی در گفتوگو با قدس میگوید: سیاست رتبهبندی اعتباری کنونی، به جای اینکه به عنوان محرکی برای رشد اقتصادی عمل کند، به یک مانع جدی برای توسعه کشور تبدیل شده است. این سیاست که با وعده بهبود وضعیت وامدهی و کاهش مطالبات معوقه بانکی ارائه شد، در عمل به سد بتنی در برابر جریان سرمایه و نوآوری تبدیل شده است.

محمد برزگری فیروزآبادی، کارشناس اقتصادی در گفتوگو با قدس میگوید: سیاست رتبهبندی اعتباری کنونی، به جای اینکه به عنوان محرکی برای رشد اقتصادی عمل کند، به یک مانع جدی برای توسعه کشور تبدیل شده است. این سیاست که با وعده بهبود وضعیت وامدهی و کاهش مطالبات معوقه بانکی ارائه شد، در عمل به سد بتنی در برابر جریان سرمایه و نوآوری تبدیل شده است.

وی در پاسخ به این پرسش که چرا سیاست کنونی را ناکارآمد میدانید، پاسخ میدهد: مدلهای فعلی براساس دادههای محدود و تاریخی طراحی شدهاند و قادر به انطباق با پیچیدگیهای اقتصاد دینامیک و متغیر کشور نیستند. مثلاً این مدلها نمیتوانند تأثیر رویدادهای غیرمنتظرهای مانند همهگیری کووید۱۹ را به طور دقیق پیشبینی کنند. از سوی دیگر نبود شفافیت در نحوه محاسبه رتبه اعتباری و دسترسی محدود به اطلاعات، موجب شده است این سیستم، به جای ایجاد اعتماد، به ابزاری برای ایجاد شک و تردید تبدیل شود.

برزگری با تأکید بر اینکه بسیاری از بانکها از این سیستم به عنوان بهانهای برای تبعیض میان مشتریان و امتناع از اعطای تسهیلات به بخشهایی از اقتصاد که به حمایت بیشتری نیاز دارند، استفاده میکنند، تصریح میکند: این امر بهویژه برای کسبوکارهای کوچک و متوسط که شریان حیاتی اقتصاد هستند، مشکلساز شده است.

رتبهبندی اعتباری ۲درصد از رشد اقتصادی را کاهش داده است

وی توضیح میدهد: مطالعات نشان میدهند سیاست کنونی رتبهبندی اعتباری، به طور متوسط سالانه ۲درصد از رشد اقتصادی کشور را کاهش داده است. این به معنای آن است که ما سالانه میلیاردها تومان از فرصتهای رشد و توسعه را از دست میدهیم.

این کارشناس اقتصادی میافزاید: سیستم رتبهبندی فعلی، به دلیل پیچیدگی و نبود شفافیت، نوآوری و ریسکپذیری در اقتصاد را کاهش داده است. بسیاری از ایدههای نوآورانه به دلیل دسترسی نداشتن به منابع مالی، در همان مراحل اولیه متوقف میشوند. همچنین با کاهش رشد بخش خصوصی، وابستگی اقتصاد به درآمدهای نفتی افزایش یافته و این امر، اقتصاد کشور را در برابر نوسانهای قیمت نفت آسیبپذیرتر کرده است. اگر به این وضعیت ادامه دهیم، با کاهش مستمر رشد اقتصادی، بهتدریج به رکود اقتصادی طولانیمدت منجر خواهد شد. رکود اقتصادی نیز به معنای کاهش تولید و سرمایهگذاری و در نتیجه افزایش بیکاری است. کاهش فعالیت اقتصادی هم به کاهش درآمدهای مالیاتی و افزایش هزینههای دولت منجر خواهد شد.

لزوم طراحی مدلهای رتبهبندی ویژه برای کسبوکارهای کوچک

این کارشناس بانکی با بیان اینکه با بازنگری بنیادین در مدلهای رتبهبندی میتوان دقت مدلها را به طور چشمگیری افزایش داد، میگوید: انتشار گزارشهای شفاف در مورد نحوه محاسبه رتبه اعتباری و دلایل رد درخواستهای اعتباری نیز اعتماد سرمایهگذاران را جلب خواهد کرد.

برزگری با اشاره به ضرورت طراحی مدلهای رتبهبندی ویژه برای حمایت از کسبوکارهای کوچک و متوسط میگوید: با ایجاد یک نهاد ناظر مستقل میتوانیم این وضعیت را اصلاح کنیم. این نهاد میتواند بر عملکرد مؤسسههای رتبهبندی اعتباری و بانکها نظارت کرده و از رعایت قوانین و مقررات اطمینان حاصل کند.

وی توسعه بازار اوراق بدهی را برای کاهش وابستگی بانکها به تسهیلات کوتاهمدت و تنوعبخشی به منابع مالی شرکتها مؤثر دانسته و میگوید: سیاست رتبهبندی اعتباری کنونی، یک تهدید جدی برای رشد و توسعه کشور است. امیدواریم بانک مرکزی به صورت شفاف آماری ارائه دهد که پس از اعمال این سیاست، در حوزه شمولیت و بهرهبرداری افراد و شرکتهایی که هیچگاه به منابع تسهیلات بانکی دسترسی نداشتهاند و اکنون موفق به دریافت تسهیلات شدهاند به چه میزان بوده و همچنین در حوزه جلوگیری از رشد مطالبات غیرجاری بانکها چه میزان توفیقات داشته است.

رتبهبندی مشتریان برای اینکه تسهیلات نکول نشود

حجتالله فرزانی، کارشناس پولی و بانکی در گفتوگو با قدس با اشاره به اینکه رتبهبندی اعتباری مشتریان در راستای اعطای تسهیلات در ادبیات بانکداری بینالملل مرسوم است، میگوید: این گزاره که بانکها در کشور ما سلیقهای عمل میکنند، پذیرفته شده نیست و اینکه رتبه اعتباری موجب کاهش رشد اقتصای شده را هم نمیپذیرم.

حجتالله فرزانی، کارشناس پولی و بانکی در گفتوگو با قدس با اشاره به اینکه رتبهبندی اعتباری مشتریان در راستای اعطای تسهیلات در ادبیات بانکداری بینالملل مرسوم است، میگوید: این گزاره که بانکها در کشور ما سلیقهای عمل میکنند، پذیرفته شده نیست و اینکه رتبه اعتباری موجب کاهش رشد اقتصای شده را هم نمیپذیرم.

وی با اشاره به اینکه رتبهبندی اعتباری در راستای مصوباتی است که ستاد هماهنگی مبارزه با مفاسد اقتصادی آن را تعیین کرده است، میافزاید: با وجود اینکه بانکها در بحث اعطای تسهیلات همواره مختار بودند که به چه کسی تسهیلات بدهند، ولی بر پایه مصوبات ستاد هماهنگی مبارزه با مفاسد اقتصادی، بانکها نمی توانند بدون ضابطه تسهیلات بدهند، بلکه باید براساس رتبهبندی اعتباری به مشتریان وام بدهند یعنی ریسک اعتباری مشتری را بسنجند و بر این اساس نحوه تسهیلاتدهی را طوری مدیریت کنند که تسهیلات نکول (وصول نشده) نشود.

فرزانی با یادآوری اینکه براساس بند «ب» ماده۶ قانون «عملیات بانکی بدون ربا» اخذ تأمین کافی به عهده بانک است، توضیح میدهد: از جایی که نرخ تسهیلات توسط بانکها نمیتواند تغییرپذیر باشد، پس بانکها براساس مدیریت وثایق، ریسک اعتباری را مدیریت میکنند، یعنی برای مشتری که ریسک بالاتری دارد وثایق و تضامین بالاتری مطالبه میکنند، چون این یک روش پوشش ریسک است و از جایی که بیش از ۹۰درصد اقتصاد توسط بانکها تأمین مالی میشوند این طور میشود که در این پروسه برخی نمیتوانند از تسهیلات استفاده کنند.

تقاضای کاذب وام به دلیل اختلاف نرخ تورم و بهره بانکی

این کارشنانس بانکی با اشاره به اختلاف نرخ تورم با نرخ بهره بانکها میافزاید: معمولاً نرخ تورم بیشتر از نرخ اعلامی بانک مرکزی برای سود تسهیلات است، به همین دلیل همواره یک تقاضای کاذب برای درخواست وام داریم.

به گفته وی، در شرایط تورمی افراد علاقهمند هستند بدهی بیشتری داشته باشند بهخصوص بدهی که ثابت باشد. بنابراین این تقاضای کاذب موجب شده حجم درخواست از بانکها بیشتر از منابعی که در اختیار بانکهاست باشد و بانکها ناگزیر درخواست عدهای را نمیپذیرند. در دو سال اخیر بانک مرکزی به عنوان سیاستگذار پولی، سیاست انقباضی را از طریق سیاستهای کنترل مقداری ترازنامه و اجازه رشد محدود داراییها توسط بانکها در پیش گرفته که موجب شده بانکها فضای اعتباردهیشان کاهش یابد که نتیجه آن، این میشود که شرایط اعطای اعتبار سختتر شده و با توجه به شرایط کاذبی که عرض کردم درخواستهای بیشتری هم از سوی بانکها پذیرفته نمیشود.

فرزانی میافزاید: بانک مرکزی میانگین اخذ سپرده قانونی که ۱۰درصد بوده را به ۱۳/۵درصد رسانده یعنی ۳/۵درصد حجم سپرده قانونی بانکها را به طور میانگین افزایش داده است و این با توجه به گردش پول هشت برابری که در جامعه داریم یعنی ۲۵درصد توان اعتباردهی بانکها را کاهش داده است.

نظر شما