به گزارش قدس آنلاین، شرکتهای کوچک و متوسط(SMEها) ستون فقرات اقتصاد آسیا هستند. آنها بیش از ۹۶درصد از کل مشاغل آسیایی را تشکیل میدهند و از هر سه شغل در این قاره، دو شغل در بخش خصوصی را تشکیل میدهند. برای موفقیت اقتصادی کشورهای آسیایی اقدامات حمایتی برای SMEها بهصورت جدی در دستورکار قرار دارد.

کرهجنوبی یکی از کشورهای پیشرو در حوزه راهاندازی و مدیریت SMEها و استارتاپها است. SMEها ستون فقرات اقتصاد کره هستند، آنها تقریبا همه شرکتها (۹۹.۹درصد) را تشکیل میدهند و ۸۰درصد از کل مشاغل بخش تجاری را تامین کرده است. نحوه مدیریت و حمایت از بنگاههای کوچک و متوسط در کرهجنوبی نمونه بسیار مناسبی برای برنامهریزی کلان توسط مسئولان در ایران است.

۹۹ درصد شرکتهای کره SMEها هستند

تا سال۲۰۱۸، تعداد کل شرکتهای موجود در کره تقریبا ۶میلیون و ۶۴۴هزار شرکت و تعداد SMEها تقریبا ۶میلیون و ۶۳۸هزار شرکت بود. درنتیجه، شرکتهای کوچک و متوسط ۹۹.۹درصد از کل شرکتها را تشکیل میدهند. ازسوی دیگر، تعداد کارکنان شاغل در تمامی شرکتهای کرهای حدود ۲۰.۶میلیون نفر است که از این تعداد کل کارکنان شاغل در SMEها حدود ۱۷.۱میلیون نفر است. بنابراین ۸۳.۱درصد از کل افراد شاغل در بنگاههای کوچک و متوسط (SMEs) شاغل هستند. از نظر فروش، مجموع فروش تمامی شرکتها حدود ۵۴۹میلیارد وون است. در این میان، کل فروش SMEها حدود ۲۶۶میلیارد وون است، به این معنی که حدود ۴۸.۵درصد از کل فروش توسط SMEها ایجاد میشود.

۸۰ درصد مشاغل تجاری دراختیار SMEها

در کره، مشابه سایر کشورهای OECD، بنگاههای SME بهعنوان شرکتهایی با کمتر از ۲۵۰کارمند تعریف میشوند، تقریبا همه شرکتها(۹۹.۹درصد) را تشکیل میدهند، شرکتهای کوچک و متوسط در کره ۸۰درصد از کل مشاغل بخش تجاری را تامین میکنند که پس از یونان، دومین سهم بالاترین در OECD، بسیار بالاتر از کشورهایی مانند انگلستان(۵۳.۰۸درصد)، ژاپن(۵۲.۸درصد)، ایالاتمتحده(۴۲.۴۱درصد) و کانادا است. از نظر ارزش افزوده، شرکتهای کوچک و متوسط کرهای بیش از ۶۰درصد از کل تولید ناخالص داخلی بخش تجاری را تولید میکنند.

۹۰ درصد از کل اشتغال در بخش خدمات

SMEهای کرهای بهویژه در بخشهای اقتصادی خاصی حضور دارند. بهعنوان مثال، آنها حدود ۹۰درصد از کل اشتغال در بخش خدمات و ۸۵درصد از اشتغال در ساختوساز را تشکیل میدهند، درحالی که در بخش تولید حدود ۸۰درصد از اشتغال را تشکیل میدهند. این نرخها بسیار بالاتر از آن چیزی است که معمولا در سایر کشورهای OECD با دادههای قابل مقایسه یافت میشود. بخشهایی که شرکتهای کوچک و متوسط کرهای کمترین حضور را دارند شامل مدیریت تسهیلات تجاری و خدمات پشتیبانی کسبوکار(۶۴.۲درصد اشتغال)، برق، گاز، بخار و تامین آب(۷۱.۲درصد اشتغال) و فعالیتهای حرفهای، علمیوفنی (۷۲.۲درصد اشتغال) است.

۸۱ درصد تسهیلات تولید در خدمت SMEها

در جریان واکنش به بحران COVID-۱۹، وامهای SME بهطور قابلتوجهی افزایش یافت. از سال۲۰۱۵ تا ۲۰۱۹، میانگین افزایش سالانه وامهای جدید SME حدود ۴۶.۵تریلیون وون بود، اما از سال۲۰۱۹ تا ۲۰۲۰، وامهای SME حدود ۸۹.۶تریلیون وون(KRW) افزایش یافت.

در همان دوره، وام به شرکتهای بزرگ نیز افزایش شدیدی را نشان داد. بنابراین، سهم وامهای معوق SME اندکی کاهش یافت. وامهای کوتاهمدت بهعنوان سهم از کل وامها بهطور پیوسته بین سالهای ۲۰۰۷(۷۵درصد) و ۲۰۱۸(۵۰درصد) کاهش یافته است. با این حال، از سال۲۰۱۸ نسبت وامهای کوتاهمدت روند صعودی خفیفی را نشان داده است.

با افزایش قیمت املاک و مستغلات از سال۲۰۱۹، ارزش وثیقههای نگهداریشده توسط شرکتها افزایش یافت. درنتیجه، ظرفیت وام وثیقه اضافی ایجاد شد. با این حال، از آنجایی که وام تسهیلات تنها درصورت خرید یا ساخت تسهیلات جدید اتفاق میافتد، وامهای کوتاهمدت سرمایه در گردش افزایش یافته است.

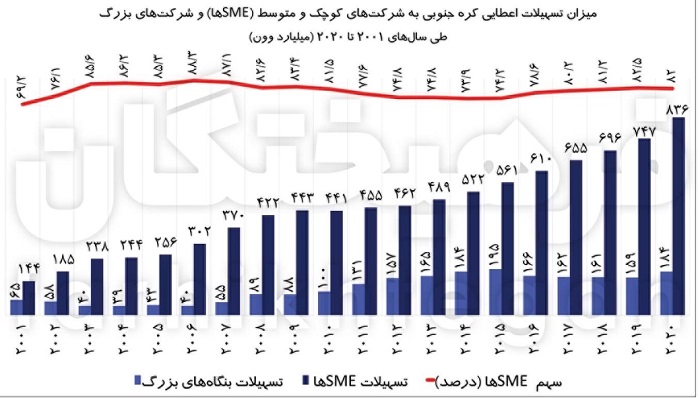

آنطور که در نمودار آمده، سهم SMEهای کرهجنوبی از کل تسهیلات شرکتها از ۶۹درصد در سال۲۰۰۱ به ۷۴درصد تا سالهای ۲۰۱۲ تا ۲۰۱۴ رسیده و در سالهای اخیر این مقدار بین ۸۰ تا ۸۲درصد از کل تسهیلات شرکتها بوده است. بر این اساس آمارها نشان میدهد بهطور میانگین از سال ۲۰۰۱ تا ۲۰۲۰ حدود ۸۱درصد از تسهیلات بنگاهها در کرهجنوبی مربوط به SMEها بوده است.

تسهیلاتدهی با ضمانتهای دولتی

دولت کرهجنوبی بهطور فعال برای پاسخ به بحران ویروس کرونا، SMEها را حمایت کرده است که منجر به افزایش شدید میزان وامهای تحت پوشش ضمانتهای دولتی در مقایسه با گذشته شده است.

درحالی که از سال۲۰۱۵ تا ۲۰۱۹ افزایش وامهای تضمینشده توسط دولت بهطور متوسط تنها ۲تریلیون وون در سال بوده است، از سال ۲۰۱۹ تا ۲۰۲۰ حدود ۱۱.۲تریلیون وون افزایش یافته است. این بیش از پنجبرابر میانگین افزایش سالانه در گذشته است. مجموع وامهای شرکتها نیز در همین مدت بهشدت افزایش یافته است.

با نگاهی به وامهای مستقیم دولتی، ارقام مربوط به سال۲۰۲۰ نیز افزایش شدیدی را نشان میدهد. از سال۲۰۱۵ تا ۲۰۱۹، نرخ رشد وامهای مستقیم دولتی بهطور متوسط تنها حدود ۰.۱تریلیون KRW در سال بود، درحالی که از سال ۲۰۱۹ تا ۲۰۲۰ حدود ۱.۹تریلیون KRW بود. این بیش از ۱۰برابر میانگین افزایش سالانه در گذشته است.

روند نسبت وامهای غیرجاری بین کل وامهای شرکتی همچنان رو به کاهش است. به همین ترتیب، سهم وامهای غیرجاری از کل وامهای SMEها نیز کاهش یافته است. بهویژه بهدلیل همهگیری کووید-۱۹ وامهای غیرجاری نیز در سال۲۰۲۰ کاهش یافت، دلیل این کاهش بازیابی فروش یا سود شرکتها نیست، بلکه به این دلیل است که سیاست تعویق بازپرداخت اصل وام و بهره اجرا شده است.

نرخ بهره نیمدرصدی SMEها

نرخ بهره وامهای شرکتی در سال۲۰۲۰ بهشدت کاهش یافت. این بهدلیل سیاستهای پولی تطبیقی برای پاسخ به شوک اقتصادی ناشی از COVID-۱۹ است، نه کاهش نرخهای نکول شرکتها. نرخ بهره پایه بانک کره که در پایان سال۲۰۱۸ درحدود ۱.۷۵درصد بود، در اواسط سال۲۰۲۰، زمانی که جمهوری کره مستقیما تحتتاثیر همهگیری کووید-۱۹ قرار گرفت، به ۰.۵درصد کاهش یافت.

با کاهش فعالیتهای استارتاپ جدید بهدلیل شیوع کووید-۱۹، نرخ رشد سرمایههای مخاطرهآمیز و رشد بسیار کاهش یافت. درحالی که در سال۲۰۱۸، سرمایهگذاری خطرپذیر و رشد نرخ رشدی حدود ۴۴درصد را ثبت کردند، در سال۲۰۱۹ نرخ رشد تقریبا ۲۵درصد بود. در سال۲۰۲۰، رشد سرمایههای مخاطرهآمیز و رشد با ۰.۶درصد رشد سالانه، کاهش شدیدی را ثبت کرد.

حمایت از مشاغل کوچک در برابر کرونا

دولت کرهجنوبی برای حمایت از صاحبان مشاغل کوچک در برابر شیوع COVID-۱۹، بهسرعت وامهای کمبهره را از طریق ضمانت، تمدید سررسید وامهای موجود، به تعویق انداختن پرداخت اصل و بهره و سیاست حفظ درآمد مستقیم در قالب مخارج قبلی به اجرا درآورد.

اول، برنامه حمایت مالی برای مشاغل کوچک دوبار در اول مارس ۲۰۲۰، حدود ۱۶.۴ تریلیون وون (KRW) و دوم آوریل ۲۰۲۰، حدود ۱۰ تریلیون وون انجام شد. درنتیجه، تا ژانویه ۲۰۲۱، حدود ۱۸.۳ تریلیون وون وجوه به سرعت دراختیار حدود ۷۹۰۰۰۰ کسبوکار کوچک قرار گرفت. بهویژه، در ژانویه ۲۰۲۱، سیستم سازماندهی مجدد شد، مانند کاهش نرخ بهره(تا دو واحد درصد کاهش) و تضمین کارمزد برای برنامه حمایت مالی ثانویه برای مشاغل کوچک(از ۰.۹درصد به ۰.۳درصد برای سال اول) به اجرا درآمد.

علاوه بر این، یک برنامه حمایتی ویژه بهتازگی طراحی شده تا به صاحبان مشاغل کوچک اجازه دهد حداکثر ۱۰ میلیون وون وام در صنایع تحتمحدودیتهای جمعی وام بگیرند. بهعنوان مثال، وزارت شرکتهای کوچک و متوسط و استارتاپها حمایت وام اضطراری را برای صاحبان مشاغل کوچک با مشکلات بهدلیل افزایش فاصله اجتماعی مرتبط با همهگیری COVID-۱۹ اجرا کرد. افراد یا کارآفرینانی که معیارهای یک کسبوکار کوچک مانند میانگین فروش سالانه را دارند و محدودیتهای وام مانند معوقه مالیاتی یا معوقه در موسسات مالی ندارند، واجد شرایط حمایت هستند. حداکثر سقف وام برای هر شرکت ۲۰ میلیون وون است و دوره وام پنج سال با نرخ بهره ثابت دو درصد در سال است.

دوم، دولت کره از آوریل ۲۰۲۰ اقداماتی را برای تمدید سررسید اصلی و به تعویقانداختن بازپرداخت اصل و سود برای مشاغل کوچک و مشاغل کوچک تحتتاثیر COVID-۱۹ در همه بخشهای مالی اجرا کرد. این سیاست هر ۶ ماه یکبار تمدید شده و تا اکتبر ۲۰۲۱ ادامه داشته است. در این طرح ارزیابی میشود این سیاست هم برای مشاغل کوچک و متوسط و هم برای بخش مالی زمان خریده است تا به تاثیر COVID-۱۹ پاسخ دهند. بهطور خاص، طبق تجزیه و تحلیل بانک کره، پرداخت معوق اصل و بهره، نسبت خانوارهای دارای محدودیت نقدینگی را ۱.۸ تا ۱.۹ درصد کاهش داد و نسبت خانوارهای ورشکسته را ۰.۶ درصد کاهش داد.

با توجه به تمدید سررسید اصل و به تعویق افتادن بازپرداخت اصل و بهره، سررسید وامهایی به مبلغ ۲۰۹.۷ تریلیون وون(۸۱۹ هزار مورد) از آوریل ۲۰۲۰ تا جولای ۲۰۲۱ تمدید شد. علاوه براین، بازپرداخت ۳.۲۱ وون تمدید شد.(۷۸ هزار پرونده) و تعویق بازپرداخت سود ۲۰۹.۷ میلیارد وون(۱۵ هزار پرونده) اجرا شد. در این میان مانده وام بازپرداخت اصل و سود معوق، نسبتی که طبق برنامه فرود نرم (قابل اجرا از آوریل ۲۰۲۱) قبل از مشاوره دریافت شده، ۱۰.۴ درصد گزارش شده است. برخی بانکها بلافاصله هنگام درخواست برای تعویق بازپرداخت جدید، مشاوره فرود نرم را ارائه میدهند، بنابراین عملکرد پشتیبانی درحال افزایش است.

سوم، دولت کره یک سیاست حفظ درآمد مستقیم را در قالب مخارج قبلی اجرا کرد. بهعنوان مثال، سیاست صندوق بازیابی امید کسبوکار کوچک تا سقف ۲۰ میلیون وون از مشاغل کوچکی که بهدلیل ممنوعیت تجمعات ممنوعیت را اجرا کردهاند، حمایت میکند. علاوه بر این، حداکثر ۹ میلیون وون به مشاغل کوچک (ازجمله صاحبان مشاغل کوچک) که فروش آنها به دلیل محدودیتهای تجاری بهعنوان بخشی از اقدامات قرنطینهای دولت کاهش یافته است، ارائه شد. در همین حال، حداکثر چهار میلیون وون به مشاغل کوچکی که فروش صنعت آنها بیش از ۱۰ درصد به دلیل بحران COVID-۱۹ کاهش یافته است، ارائه شد.

وزارت SME ها و استارتاپها

درحالیکه در ایران SMEها در زیرمجموعه وزارتخانه عریض و طویل صمت بوده اما کرهجنوبی یک وزارتخانه اختصاصی برای SME تشکیل داده و استراتژیهای خاص SMEها را در آن تدوین کرده است. در سال ۲۰۱۷، کرهجنوبی وزارت شرکتهای کوچک و متوسط و استارتاپها (MSS) را برای جایگزینی شرکتهای Small Medium قبلی ایجاد کرد.

این وزارتخانه برای هماهنگی سیاستهای ملی SME و شرکتهای خرد ۱۳ دفتر منطقهای را ایجاد و مدیریت میکند. سیاستهای وزارتخانه SME بهطور فزایندهای بر سرمایهگذاریهای نوآورانه و «استراتژی رشد برد-برد» متمرکز هستند که هردو روش باعث رشد و ارتقای SME ها شده است. کل این فرآیند برمبنای طرح جامع حمایت از SMEها تدوین شده و اجرا میشود.

بانکهای تخصصی تامین مالی SMEها

در جمهوری کره، از زمان تاسیس بانک صنعتی کره (IBK) در ۱۹۶۱ بهعنوان بانک SME کشور و بهطور مداوم عمل کرده است. وامدهی به شرکتها، بهویژه به SMEها را گسترش داد و تا ۱۴ دسامبر ۲۰۱۵ به ۱.۲ میلیون شرکت وام اعطا کرده است. IBK نقش رهبری در تامین مالی SMEها را در شرایط بحران مالی در سالهای گذشته حفظ کرده است.

تنها در سال ۲۰۱۵، بانک IBK وامهای جدیدی به ارزش ۱۰.۳ تریلیون وون اعطا کرد که ۲۰ درصد از آن را مطالبه کرد. افزایش خالص سالانه ۵۲.۸ تریلیون وون در وامهای SME که همه بانکهای کرهای اعطا کردند.

مانده وام SMEها در بانک IBK در سال ۲۰۱۵ به ۱۲۶.۱ تریلیون وون رسید و ۷۷.۳ درصد از کل مانده وام ۱۶۳.۲ تریلیون وون بانک تا پایان سال را بهخود اختصاص داد.

بانک توسعه کره (Korean Development Bank)، سهم بازار ۲۰ درصد یا بیشتر را برای شرکتهای کوچک و متوسط را تعریف کرده و بهعنوان یک بانک در سیاستگذاری اعطای وام به SMEها تخصص دارد و به سیاست مالی دولت برای کمک به خروج اقتصاد کشور از مشکلات و تحریک اقتصاد در راستای حمایت از استارتاپها و SMEها کمک مهمی کرده است. در پایان مارس ۲۰۱۷، وضعیت سهامداری بانک IBK عبارت بود از: وزارت دارایی Ministry of Strategy

and Finance (۵۰.۹ درصد)، بانک توسعه کره Korean Development Bank (۸.۷ درصد)، بانک صادرات و واردات کره Export–Import Bank of Korea(۲.۳ درصد)، خارجیها (۱۶درصد) و دیگران (۲۲.۱درصد). نحوه مدیریت صحیح منابع دولتی در راستای برنامه کلان را در سهامداری بانکهای مرتبط با کسبوکارهای کوچک و متوسط شاهد هستیم.

سهم SMEهای ایران از تسهیلات بانکی فقط ۵ درصد

برخلاف کرهجنوبی که ۸۱ درصد از تسهیلات شرکتها(تولیدی و سرمایهگذاری و ...) است، در ایران تامین مالی SMEها چندان جدی گرفته نمیشود. لازم بهذکر است که شکاف مالی بین بنگاههای کوچک و متوسط و بانکها در اغلب بازارهای مالی دنیا وجود دارد، اما این شکاف در ایران بسیار بیشتر از سایر کشورهاست. وجود این شکاف، رشد و گسترش بنگاههای کوچک و متوسط را در کشور دچار مشکل میکند و این سازوکار باعث میشود فقط بنگاههای بزرگ در بازار باقی بمانند. حضور پررنگ بنگاههای بزرگ اقتصادی منجر به تاثیرپذیری مضاعف فضای کسبوکار کشور از شوکهای اقتصادی همچون تحریم و ... میشود. این فرآیند بهدلیل عدم انعطاف بنگاههای بزرگ در برابر شوکهای اقتصادی رخ میدهد و این درحالی است که رشد بیشتر بنگاههای کوچک و متوسط در فضای کسبوکار کشور، انعطافپذیری و عکسالعمل مناسب در برابر شوکهای اقتصادی را امکانپذیر خواهد کرد.

اولین قدم برای پرداختن به مشکل تامین مالی بنگاههای کوچک و متوسط داشتن اطلاعات آماری دقیق از وضعیت تامین مالی بنگاههای کوچک و متوسط است که متاسفانه در کشور این آمار موجود نیست. اما دادههای منتشرشده از سوی بانک مرکزی نشان می دهد طی سالهای ۱۳۹۵ تا ۱۳۹۹ در مجموع ۱۹۵ هزار و ۳۴۸ میلیارد تومان بوده است.

این درحالی است که طی همین مدت میزان پول وارد شده(ارزش معاملات مسکن تهران) به بازار مسکن شهر تهران نزدیک به ۴۸۵ هزار میلیارد تومان بوده است. همچنین طی سالهای ۱۳۹۵، ۱۳۹۶، ۱۳۹۷، ۱۳۹۸ و ۱۳۹۹ رقم تسهیلات SMEهای ایران به ترتیب ۱۶.۸ هزار میلیارد تومان، ۱۹.۵ هزار میلیارد تومان، ۱۸.۹ هزار میلیارد تومان، ۵۴.۵ هزار میلیارد تومان و ۸۵.۶ هزار میلیارد تومان بوده است. همچنین آنطور که در نمودار آمده، طی سالهای ۱۳۹۵ تا ۱۳۹۹ سهم SMEهای ایران از کل تسهیلات کشور از حدود ۳.۱ درصد در سال ۹۵ به ۵.۶ درصد تا سال ۱۳۹۸ و به ۴.۵ درصد در سال ۱۳۹۹ رسیده است. البته بانک مرکزی ایران رقم تسهیلات SMEهای کشور در سال ۱۴۰۰ را نیز منتشر نکرده است.

از طرفی براساس دستورالعملهای بانک مرکزی بنا بوده که حداقل ۱۰ درصد از تسهیلات اعطایی سیستم بانکی در اختیار بنگاههای کوچک و متوسط قرار بگیرد که این مساله در هیچ سالی رعایت نشده است. بنابراین مشخص است بنگاههای کوچک و متوسط کشور که حدود ۸۰ درصد اشتغال صنعتی و خدماتی کشور را تامین میکنند طی سالهای اخیر و بهویژه در دو سال ۹۸ و ۹۷ که جزء سختترین سالهای اقتصادی کشور بوده، تنها کمتر از ۶ درصد از کل تسهیلات اعطایی نظام بانکی را دریافت کرده و در عین حال آسیبهای فراوانی دیده است. این درحالی است که با توجه به رونق بازار سهام علاوهبر تامین مالی از سوی سیستم بانکی، تامین مالی از سوی بازار سهام نیز باید موردتوجه سیاستگذاران قرار بگیرد.

منبع: فرهیختگان

نظر شما