به گزارش قدس آنلاین، دولت اعلام کرده با کاهش اتکا به درآمدهای نفتی و با اتخاذ سیاستهای مالیاتی توانسته ۱۰۰ درصد درآمد پیشبینی شده مالیاتی برای امور جاری کشور را محقق کند و مدعی است این شیوه مالیاتستانی بر گرده اقشار کمبرخوردار فشاری وارد نکرده است.

در مقابل کارشناسان میگویند با وجود تورم حدود ۴۵درصد کنونی که احتمالاً سال آینده نیز افزایش خواهد یافت و افزایش حقوق ۲۰درصدی در سال آینده عرصه را بر مردم بهویژه قشر کارمندان و کارگران تنگ کرده، دیگر مجالی برای افزایش نرخ مالیات باقی نخواهد ماند، از سوی دیگر افزایش مالیات به افزایش قیمت کالاها از سوی فروشندگان خواهد انجامید و این چرخه درنهایت موجب افزایش قیمت در سطوح مختلف خواهد شد و فشاری غیرقابل تحمل با تبعات غیرقابل پیشبینی ایجاد میکند. با وجود این، دولت در شرایط تحریم و تورم، فقدان منابع اعتباری خود را در درآمدهای مالیاتی جستوجو میکند. این در حالی است که برای تأمین منابع درآمدی، اهرمهای فشار در مرحله نخست باید متوجه خود دولت و کاهش هزینهها و همچنین حذف معافیتهای مالیاتی و قرار گرفتن سازمانهای دولتی و دولتمردان در شرایط سخت و صرفهجویی از اولویتهای نظام مالیاتی در اجرای مالیاتستانی باشد.

گرانی و رکود برای اقشار ضعیف و متوسط

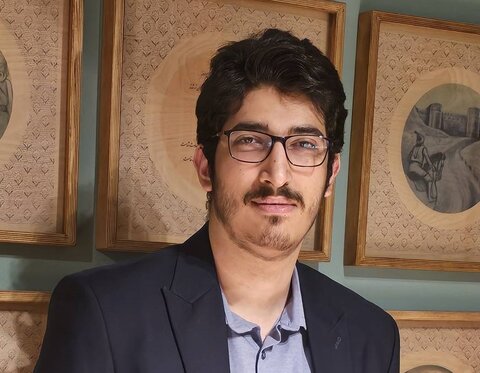

براساس آنچه آلبرت بغزیان، اقتصاددان به قدس میگوید یکی از اهداف مهم دولت از اتخاذ شیوههای جدید مالیاتستانی این است که به افزایش درآمدهایش بپردازد. به عنوان نمونه مالیات بر ارزش افزوده یک پایه مالیاتی است و مالیات بر مصرف به شمار میرود، ولی واقعیت این است که این مالیات به گران شدن قیمتها منجر میشود و بر مردم و بهویژه اقشار ضعیف و متوسط جامعه فشار وارد میشود.

براساس آنچه آلبرت بغزیان، اقتصاددان به قدس میگوید یکی از اهداف مهم دولت از اتخاذ شیوههای جدید مالیاتستانی این است که به افزایش درآمدهایش بپردازد. به عنوان نمونه مالیات بر ارزش افزوده یک پایه مالیاتی است و مالیات بر مصرف به شمار میرود، ولی واقعیت این است که این مالیات به گران شدن قیمتها منجر میشود و بر مردم و بهویژه اقشار ضعیف و متوسط جامعه فشار وارد میشود.

او بر این باور است با افزایش قیمتها، مصرفکنندگان به کاهش مصرف میپردازند. بنابراین، متقاضی کمتری برای کالاها وجود دارد و به رکود نیز دامن میزنیم. فروش کمتر برای تولیدکننده به معنای ضرر بیشتر تولیدکنندگان و بیکاری بیشتر است.

عملیات خنثی کردن همسانسازی حقوق بازنشستگان

علیرضا مناقبی، رئیس انجمن عالی واردات کشور نیز به خبرنگار قدس میگوید: افزایش مالیات بر ارزش افزوده در سال آینده بر مشکلات کشور میافزاید. در شرایط فعلی که در تورم و رکود به سر میبریم، دولت باید به فکر راهکارهایی در راستای کنترل تورم و کاهش آن باشد. در این شرایط، به اجرا گذاشتن سیاستهایی همچون افزایش مالیات بر ارزش افزوده منطقی نیست.

علیرضا مناقبی، رئیس انجمن عالی واردات کشور نیز به خبرنگار قدس میگوید: افزایش مالیات بر ارزش افزوده در سال آینده بر مشکلات کشور میافزاید. در شرایط فعلی که در تورم و رکود به سر میبریم، دولت باید به فکر راهکارهایی در راستای کنترل تورم و کاهش آن باشد. در این شرایط، به اجرا گذاشتن سیاستهایی همچون افزایش مالیات بر ارزش افزوده منطقی نیست.

به گفته وی، درآمدهای حاصل از افزایش مالیات بر ارزش افزوده، برای همسانسازی حقوق بازنشستگان استفاده شود و این نوعی نقض غرض است، زیرا افزایش مالیات بر ارزش افزوده به بالا رفتن قیمتها منجر میشود. بنابراین، افزایش حقوقی که برای بازنشستگان در نظر گرفته شده است، با افزایش تورم خنثی میشود.

مناقبی تأکید میکند: با توجه به هشدارهای کارشناسان و تحلیلهایی که در زمینه اثرات منفی این تصمیم مطرح شده بود، امیدوار بودیم افزایش مالیات بر ارزش افزوده در مجلس رأی نیاورد، اما این موضوع مصوب شده است.

کشف ۱۸ هزار میلیارد تومان فرار مالیاتی

در عین حال سپهر مهرابی، کارشناس اقتصاد توسعه درباره اقدامهای مهم دولت درخصوص مالیات در سال ۱۴۰۲ به خبرنگار قدس میگوید: فرار مالیاتی سالهاست در ایران موضوع مهمی بوده و سالانه میلیاردها تومان به دلیل ناتوانی افراد و بنگاههای اقتصادی در پرداخت مالیاتهای منصفانه از دست میرود. سازمان امور مالیاتی برای سال جاری به سمت مقابله جدی با فرار مالیاتی رفت. این اقدامها منجر به کشف هشدار ۱۸هزار میلیارد تومانی فرار مالیاتی شد. فرار مالیاتی نهتنها دولت را از درآمدهای بسیار مورد نیاز محروم میکند، بلکه به نابرابری اقتصادی کمک میکند و عادلانه بودن سیستم مالیاتی را تضعیف میکند. با شناسایی و مجازات افرادی که از پرداخت مالیات فرار میکنند، سازمان امور مالیاتی قصد دارد یک سیستم مالیاتی عادلانه ایجاد و اطمینان حاصل کند که همه افراد و مشاغل سهم منصفانه خود را دارند.

در عین حال سپهر مهرابی، کارشناس اقتصاد توسعه درباره اقدامهای مهم دولت درخصوص مالیات در سال ۱۴۰۲ به خبرنگار قدس میگوید: فرار مالیاتی سالهاست در ایران موضوع مهمی بوده و سالانه میلیاردها تومان به دلیل ناتوانی افراد و بنگاههای اقتصادی در پرداخت مالیاتهای منصفانه از دست میرود. سازمان امور مالیاتی برای سال جاری به سمت مقابله جدی با فرار مالیاتی رفت. این اقدامها منجر به کشف هشدار ۱۸هزار میلیارد تومانی فرار مالیاتی شد. فرار مالیاتی نهتنها دولت را از درآمدهای بسیار مورد نیاز محروم میکند، بلکه به نابرابری اقتصادی کمک میکند و عادلانه بودن سیستم مالیاتی را تضعیف میکند. با شناسایی و مجازات افرادی که از پرداخت مالیات فرار میکنند، سازمان امور مالیاتی قصد دارد یک سیستم مالیاتی عادلانه ایجاد و اطمینان حاصل کند که همه افراد و مشاغل سهم منصفانه خود را دارند.

مهرابی درخصوص آخرین آمار منتشرشده از طرف سازمان امور مالیاتی در جهش شناسایی مؤدیان جدید مالیاتی با تقاطعگیری اطلاعات گفت: در هفت ماهه ابتدای سال، بیش از ۲/۷میلیون مؤدی جدید از طریق بررسی متقاطع دادهها و بانکهای اطلاعاتی شناسایی شدند.

وی ادامه داد: با سادهسازی فرایند و به حداقل رساندن دخالت حسابرسان و ممیزان مالیاتی، دولت قصد دارد سیستمی ایجاد کند که شفافتر، منصفانهتر و کارآمدتر باشد. اجرای روشهای هوشمند جمعآوری مالیات مبتنی بر اجرای کامل سامانه مؤدیان نهتنها بار اداری و کادری سازمان امور مالیاتی را کاهش میدهد، بلکه به افزایش انطباق مؤدیان مالیاتی نیز کمک میکند.

وی با اشاره به اینکه یکی دیگر از اقدامهای کلیدی سازمان امور مالیاتی، اجرای کامل سامانه مؤدیان است، میگوید: این سامانه همه اشخاص حقوقی را ملزم به نامنویسی به عنوان مؤدیان مالیاتی و ارسال صورتحساب الکترونیکی با استفاده از کارتخوان اندرویدی میکند. سازمان امور مالیاتی علاوه بر اجرای سامانه مؤدیان، موضع سختی را نیز در قبال کسبوکارهای بزرگ و دانهدرشت که از پرداخت مالیات فرار کردهاند؛ اتخاذ کرده است.

مهرابی تأکید میکند: با هوشمندسازی و تکمیل قوانین کمککننده در حوزه مالیاتی نظیر لایحه اخیر ارسالی به مجلس در زمینه اصلاح قانون مالیاتهای مستقیم، سازمان امور مالیاتی میتواند بر موفقیتهای کنونی خود تکیه کند و یک سیستم مالیاتی منصفانه، شفاف و مؤثر برای همه ذینفعان ایجاد کند.

نظر شما