به گزارش قدس آنلاین، یکی از چالشهای نظام بانکی و اقتصاد ایران بانکهای ناتراز و ناسالم هستند که فعالیت آنها موجب ایجاد تورم در اقتصاد ایران میشود.

برای اولین بار فرزین رئیس کل بانک مرکزی برای اولین بار به صورت شفاف در فروردین ماه ۱۴۰۲ اعلام کرد: «بانکی وجود دارد که سه سال است ناتراز است و این بانک دیگر تراز نمیشود و اگر تراز نمی شود باید به سمت گزیر برود.» علاوه بر این در همان مقطع در برنامه گفتوگوی ویژه خبری فرزین در پاسخ به این سوال که میتوانید قول بدهید امسال اولین بانک ناتراز منحل شود، گفت: حتما. چند بانک امسال تعیین تکلیف میشود.

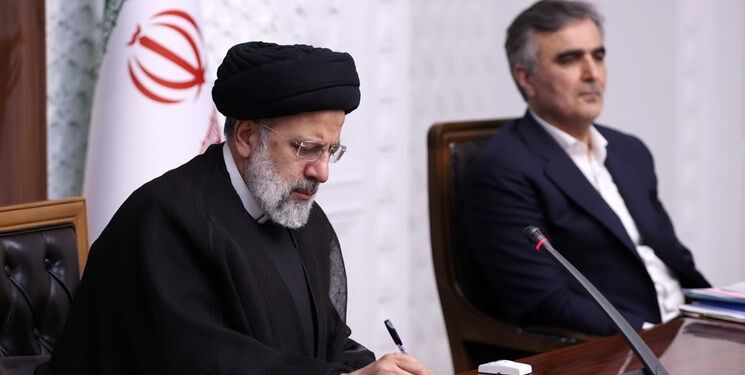

در فروردین ماه امسال، رئیس جمهور در همایشی گفت: «یک سری از موسسات و بانکها از بانک مرکزی اضافه برداشت و این پدیده باعث به هم خوردن نظامات اقتصادی کشور میشود (اما تعیین تکلیف آنها) همچنان مورد بحث در جلسات است؟ تا کی قرار است این بحث را بکنیم؟ این باید در یک زمان محدود پایان بپذیرد و وضعیت این موسسات هم روشن شود.»

روز شنبه ۹ دی ماه سید ابراهیم رئیسی رئیس جمهور در شصت و سومین جلسه مجمع عمومی بانک مرکزی بار دیگر بر ضرورت حل و فصل بانکهایی که از بانک مرکزی اضافه برداشت میکنند، تاکید کرد و گفت: «نسبت به اضافه برداشت باید حساس بود. چند تا بانک و موسسه هستند که اینها مشکل دارند و اضافه برداشت دارند. یکی دو تای آن را آقای فرزین اشاره کردند که تعیین تکلیف شده است، چند تا باقی مانده که سریع تعیین تکلیف کنید؛ زمان دارد میگذرد.»

آن دو موسسهای که رئیس جمهور اعلام کرد تعیین تکلیف شده، موسسات اعتباری توسعه و نور بودند که هر دو این موسسات امسال منحل و ادغام شدند. موسسه اعتباری توسعه حدود ۱۵ هزار و ۵۰۰ میلیارد تومان و موسسه اعتباری نور ۴۷ هزار میلیارد تومان از بانک مرکزی اضافه برداشت داشتهاند. موسسه توسعه منحل و موسسه نور ضمن خلع ید سهامدار، داراییهای غیرسمی و بدهیهای آن که عمده آن سپردههای مشتریان بود، به بانک ملی انتقال داده شد.

اما آن موسساتی که سید ابراهیم رئیسی تاکید کردند هنور باقی مانده و بهسرعت باید تعیین تکلیف شوند، چه موسساتی هستند؟

محمد رضا فرزین رئیس کل بانک مرکزی ۲۱ آذر ماه در همایش اقتصاد ایران گفت: «آن چیزی که ما امروز در نظام بانکی مشاهده می کنیم بیشتر ناترازی نقدینگی است و نه ناترازی ترازنامهای؛ اما آیا ناترازی ناشی از نقدینگی مهم نیست؟ خیلی مهم است چون اگر این ناترازی علاج نشود به ناترازی در بدهی - دارایی تبدیل خواهد شد و ورشکستگی رخ خواهد داد.» و دقیقا بررسی وضعیت برخی بانکها نشان میدهد در آن بانکها ناترازی نقدینگی در نهایت به ناترازی در داراییها و بدهیها تبدیل شده است.

سهم ۲۶.۲ درصدی یک بانک از بدهی کل بانکها به بانک مرکزی

به عنوان مثال، براساس صورتهای مالی یک بانک خصوصی، این بانک به بانک مرکزی تا پایان شهریور ماه ۱۳۶ هزار و ۸۲۶ میلیارد تومان به صورت مستقیم به بانک مرکزی بدهکار است. علاوه بر این ۲۲ هزار و ۳۹۰ میلیارد تومان هم در بازار بین بانکی بدهی دارد.

طبق گزارش بانک مرکزی رقم کل بدهی بانکها به بانک مرکزی اعم از دولتی و خصوصی و چه در قالب خط اعتباری و چه اضافه برداشت، تا پایان شهریور ماه ۱۴۰۲ معادل ۵۲۱ هزارو ۱۰۰ میلیارد تومان است و با این حساب، ۲۶.۲ درصد از کل بدهی بانکها به بانک مرکزی، متعلق به این بانک خصوصی است. نکته قابل تامل استمرار این سیر صعودی اضافه برداشت است بهگونهای که براساس آخرین اطلاعات به دست آمده، بدهی این بانک خصوصی به بانک مرکزی تا پایان آبان ماه امسال از ۱۵۰ هزار میلیارد تومان عبور کرده است.

این بانک خصوصی بهدلیل سرمایهگذاری غیرقانونی سپردههای مشتریان در پروژههای تجاری بزرگ مقیاس و همچنین پرداخت تسهیلات به اشخاص مرتبط، دچار یک ناترازی شدید در بخش درآمدی حاصل از تسهیلات اعطایی و سود سپرده پرداختی به مشتریان است و همین مساله موجب میشود هر روز زیان این بانک بیشتر و اضافه برداشت آن از بانک مرکزی شدیدتر شود. براساس آخرین آمارها، زیان انباشته این بانک خصوصی از ۱۶۷ هزار میلیارد تومان هم فراتر رفته است.

امکان تعیین تکلیف سه بانک

یک بانک خصوصی دیگر که تا پایان سال ۱۴۰۰ بدهی به بانک مرکزی نداشت، در سال ۱۴۰۲ رقمی بالغ بر ۳۲۰۰ میلیارد تومان به بانک مرکزی بدهکار میشود اما در یک روند عجیب تصاعدی، در ۶ ماه اول امسال رقم اضافه برداشت این بانک از منابع بانک مرکزی به رقم ۲۰ هزار میلیارد تومان نزدیک شده است. این رقم نشان میدهد بیش از ۱۵ هزار میلیارد تومان بدهی این بانک به بانک مرکزی در ۶ ماه اول امسال افزایش یافته است.

همچنین یک بانک خصوصی با سرمایه ثبت شده ۴۰۰ میلیارد تومان و زیان انباشته نزدیک به ۴۰ هزار میلیارد تومان، ۲۰ هزار میلیارد تومان به بانک مرکزی بدهکار است که بخش عمده این رقم اصل اضافه برداشت به بانک مرکزی است.

این سه بانک نمونهای از بانکهایی هستند که بهدلیل ناترازی در نقدینگی، روند اضافه برداشت آنها سیر صعودی داشته است و همانطور که رئیس جمهور بهدرستی تاکید کردند هر چه سریعتر باید این بانکها تعیین تکلیف شوند. تعیین تکلیف این سه بانک به معنای تعیین تکلیف حدود ۱۷۷ هزار میلیارد تومان، از اضافه برداشت و بدهی بانکها به بانک مرکزی است.

ظرفیتهای قانون جدید بانک مرکزی برای تعیین تکلیف بانکهای ناتراز

در قانون پولی و بانکی مصوب سال ۱۳۵۱ بانک مرکزی اختیارات خاصی برای گزیر و انحلال بانکهای ناسالم و ناتراز نداشت اما در قانون بانک مرکزی که ۱۱ آذر ماه امسال از سوی رئیس جمهور ابلاغ شد و شش ماه پس از ابلاغ لازم الاجرا خواهد بود، اختیارات گستردهای برای بانک مرکزی در نظر گرفته شده است. این قانون ظرفیت بسیار خوبی برای اجرای دستور رئیس جمهور دارد.

طبق ماده ۸ قانون بانک مرکزی، یکی از وظایف هیات عالی بانک مرکزی اتخاذ تصمیم در خصوص تعیین هیأت سرپرستی موقت بازسازی و گزیر مؤسسات اعتباری متخلف یا در معرض خطر است و در ماده ۲۴ این قانون یکی از وظایف و اختیارات معاون تنظمگری و نظارت بانک مرکزی، راهبری فرایند بازسازی و گزیر مؤسسات اعتباری (بانک) تعیین شده است.

اختیار هیات عالی بانک مرکزی برای عزل هیات مدیره در صورت اضافه برداشت

طبق بندهای ماده ۴۵ قانون بانک مرکزی، در صورتی که میزان اضافه برداشت مؤسسه اعتباری از منابع بانک مرکزی در چهار روز کاری متوالی از سقف روزانه، یا در چهار هفته متوالی از سقف هفتگی بیشتر باشد، معاون تنظیمگری و نظارت موظف است ضمن اخطار به مؤسسه اعتباری، بلافاصله موضوع را به اطلاع رئیس کل رسانده و در اولین جلسه عادی یا فوقالعاده هیأت عالی مطرح کند. هیأت عالی پس از استماع گزارش معاون تنظیمگری و نظارت میتواند با درخواست مؤسسه اعتباری متقاضی، مبنیبر دریافت تسهیلات اضطراری موافقت کند یا رئیس کل را مکلف کند تا برای مؤسسه اعتباری موردنظر هیأت سرپرستی موقت تعیین کند.

درواقع طبق این قانون اگر یک بانک فقط ۳۰ روز بیش از حدود تعیین شده، از بانک مرکزی اضافه برداشت کند، هیات عالی بانک مرکزی میتواند کل اعضای هیات مدیره آن بانک را برکنار کرده و رئیس کل بانک مرکزی را ملزم به تعیین هیات سرپرستی کند.

مهلت تسویه استقراض بانک ناتراز از بانک مرکزی حداکثر سه ماه

طبق بند (پ) ماده ۴۵، دوره سررسید تسهیلات اضطراری فقط ۳۰ روز است و براساس بند (ت) در صورتی که هیأت عالی با اعطای تسهیلات اضطراری موافقت کند، معاون تنظیمگری و نظارت موظف است ضمن مطالبه برنامه بازسازی از مؤسسه اعتباری متقاضی، در صورت نیاز برای حصول اطمینان در آن مؤسسه، ناظرِ مقیم منصوب کند. این بند به معنای آن است که تسهیلات اضطراری منوط به ارائه برنامه بازسازی و تایید آن توسط بانک مرکزی است و برای اجرای برنامه بازسازی بانک مرکزی یک ناظر برای آن بانک باید تعیین کند.

طبق آنچه که در بند ث این ماده آمده است، معاون تنظیمگری و نظارت موظف است پیش از انقضای مدت تسهیلات اضطراری، گزارشی از وضعیت مؤسسه اعتباری موردنظر برای تصمیمگیری به رئیسکل و هیأت عالی ارائه کند و همچنین هیأت عالی میتواند تسهیلات موضوع این بند را برای نخستین بار با رأی موافق دوسوم و برای بار دوم، با رأی موافق سهچهارم اعضا تمدید کند و تمدید تسهیلات مزبور بیشتر از دو نوبت مجاز نیست.

بنابراین طبق این قانون که از اول خرداد ماه سال ۱۴۰۳ لازم الاجرا میشود، پرونده یک بانک یا موسسه اعتباری اگر بیش از چهار روز یا یک ماه از حدود تعیین شده توس بانک مرکزی اضافه برداشت کند، روی میز هیات عالی بانک مرکزی قرار میگیرد. این بانک حداکثر سه ماه میتواند از میتواند از تسهیلات اضطراری بانک مرکزی استفاده کند و اگر در این فاصله امکان اصلاح وجود نداشته باشد، به سمت گزیر حرکت خواهد کرد. این مساله در ماده ۳۳ اندیشینده شده است.

وظیفه رئیس کل برای پیشنهاد گزیر بانک ناترازِ غیرقابل اصلاح به هیات عالی

در ماده ۳۳ آمده است: چنانچه رئیس کل در دورهای که مؤسسه اعتباری توسط هیأت سرپرستی موقت اداره میشود یا قبل از آن، به این نتیجه برسد که شاخصهای ناظر به وضعیت سرمایه و نقدینگی مؤسسه اعتباری قابل اصلاح نمیباشد، موظف است پیشنهاد گزیر مؤسسه اعتباری را به هیأت عالی ارائه کند. درصورت تصویب پیشنهاد رئیس کل توسط هیأت عالی، مؤسسه اعتباری با ترتیبات زیر وارد مرحله گزیر میشود:

۱- مدیریت گزیر مؤسسات اعتباری برعهده «صندوق ضمانت سپردهها» است. صندوق ضمانت سپردهها موظف است ظرف حداکثر پنج روز کاری پس از لازمالاجرا شدن مصوبه هیأت عالی، فرایند گزیر مؤسسه اعتباری موردنظر را آغاز نموده و با کمترین هزینه مالی و اجتماعی و با هدف صیانت و رعایت غبطه سپردهگذاران، بهویژه سپردهگذاران خُرد و سایر ذینفعان گزیر مؤسسه اعتباری موردنظر را مطابق قانون به انجام برساند.

همانطور که پیشتر در این گزارش اشاره شد محمدرضا فرزین رئیس کل بانک مرکزی اوایل امسال اعلام کرده بود بانکی که سه سال مداوم ناتراز است، دیگر تراز نمیشود و باید در فرایند گزیر قرار بگیرد. اگر این را مبنای اولیه تعریف رئیس کل بانک مرکزی از بانک ناتراز غیرقابل اصلاح قرار دهیم، هماکنون چند بانک براساس قانون بانک مرکزی و تعریف رئیس کل، مشمول گزیر هستند.

تعیین ۵ روش برای گزیر بانکهای ناتراز

در ماده ۳۰ قانون بانک مرکزی به تفصیل به جزئیات گزیر بانک یا موسسه اعتباری پرداخته شده و همچنین در ماده ۳۳ و تبصرههای آن به تفصیل روشهای گزیر بانک و موسسه اعتباری را مشخص کرده است. طبق تبصره ۲ ماده ۳۳، مدیر گزیر میتواند در چهارچوب این قانون، نسبت به پیشنهاد موارد زیر به هیأت عالی اقدام کند:

۱- فروش یا واگذاری تمام یا بخشی از داراییها و بدهیهای مؤسسه اعتباری در حال گزیر به مؤسسه اعتباری دیگر

۲- انتقال باقیمانده داراییها و بدهیهای مؤسسه اعتباری در حال گزیر به یک «مؤسسه اعتباری انتقالی»

۳- تبدیل بخشی از بدهیهای ضمانتنشده مؤسسه اعتباری در حال گزیر به سهام در چهارچوب قوانین مربوط

۴- ادغام مؤسسه اعتباری در حال گزیر در یک مؤسسه اعتباری دیگر با تأیید مجمع عمومی مؤسسه اعتباری ادغام شونده

۵- انحلال مؤسسه اعتباری در حال گزیر

گفتنی است؛ بنابراین قانون بانک مرکزی وظایف بانک مرکزی و نحوه برخورد با بانکهای ناتراز و ناسالم را مشخص کرده است و نسخه اجرایی دستور رئیس جمهور، اجرای قانون بانک مرکزی است. یکی از اصلاحات ساختاری در اقتصاد ایران برای مهار تورم و بهبود رشد اقتصادی، تعیین تکلیف بانکهای ناسالم و ناتراز است و در صورتی میتوانیم برای ثبات و تقویت ارزش پول ملی و تک رقمی کردن تورم در سالهای آینده برنامهریزی کنیم که بانکهای ناتراز از گردونه نظام بانکی خارج شوند.

نظر شما