نظام مالیاتی نقش مهمی در توسعه و ثبات اقتصادی یک کشور ایفا می کند. بودجه لازم برای اجرای خدمات عمومی، توسعه زیرساخت ها و برنامه های رفاه اجتماعی را در اختیار دولت قرار می دهد. با این حال، اثربخشی و عادلانه بودن یک سیستم مالیاتی به طراحی و اجرای آن بستگی دارد. در این راستا، لایحه اصلاح قانون مالیات های مستقیم تغییرات اساسی را با هدف رفع خلأهای موجود، ارتقای شفافیت و کاهش بار مالیاتی بر بخش تولیدی اقتصاد و حقوق بگیران ارائه می کند. در ادامه پیرامون اهمیت این اصلاحات پیشنهادی و تأثیر بالقوه آنها بر سیستم مالیاتی کلی با آقای محمدعلی شایاناصل کارشناس اقتصادی به گفتگو پرداختیم که خواهید خواند.

تغییرات لایحه اصلاح قانون مالیاتهای مستقیم در زمینه اصلاح قوانین مالیاتی

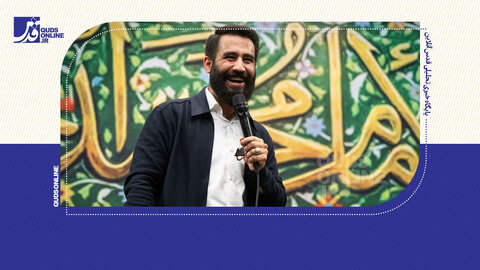

محمدعلی شایاناصل کارشناس اقتصادی در رابطه با تغییرات لایحه اصلاح قانون مالیاتهای مستقیم در زمینه اصلاح قوانین حوزه مالیاتستانی به خبرنگار قدس اظهار کرد: در حال حاضر، سیستم مالیاتی عمدتاً بر مالیات بر مبنای تولید متکی است که بار نامتناسبی را بر بخش تولیدی اقتصاد وارد میکند. این رویکرد نمی تواند درآمد واقعی افراد و کسب و کارها را به تصویر بکشد که منجر به فرار مالیاتی و توزیع ناعادلانه بار مالیاتی می شود. لایحه اصلاح قانون مالیاتهای مستقیم تغییری به سمت مالیات بر درآمد را پیشنهاد میکند که در آن مالیات بر اساس کل درآمد اکتسابی افراد، صرف نظر از نوع شغل آنها اخذ میشود. این تغییر عدالت را ترویج می کند و تضمین می کند که همه بر اساس درآمد واقعی خود به سیستم مالیاتی کمک می کنند.

وی ادامه داد: قوانین و مقررات مالیاتی موجود خلأهایی ایجاد می کند که فرار مالیاتی را امکان پذیر می کند، به ویژه در میان افرادی که درآمد بالاتری دارند. افراد و مشاغل از این حفره ها برای فرار از تعهدات مالیاتی خود سوء استفاده می کنند که منجر به از دست دادن درآمد قابل توجهی برای دولت می شود. این لایحه با اصلاح قوانین مالیات های مستقیم و ایجاد نظام مالیاتی بر اساس درآمد کل، با هدف رفع این خلاءها و به حداقل رساندن فرار مالیاتی در نظر گرفته شده است. یک سیستم مالیاتی شفاف و جامع از روشهای فرار مالیاتی جلوگیری میکند و منجر به افزایش انطباق مالیاتی و توزیع عادلانهتر بار مالیاتی میشود.

شایاناصل در رابطه با تقویت بخش شفاف و مولد به کمک لایحه اصلاح قانون مالیاتهای مستقیم گفت: این لایحه اهمیت ارتقای بخش شفاف و مولد اقتصاد را به رسمیت می شناسد. با تغییر تمرکز از مالیات بر مبنای تولید به مالیات بر درآمد، اصلاحات پیشنهادی بار مالیاتی را بر مشاغل مولد و حقوق بگیران کاهش می دهد. این کاهش بار مالیاتی سرمایهگذاری را تشویق میکند، رشد اقتصادی را تحریک میکند و محیط مساعدی را برای رونق کسبوکارها ایجاد میکند. علاوه بر این، این لایحه شامل معافیتهای مالیاتی با هدف سرمایهگذاری در بخش تولیدی، تشویق بیشتر سرمایهگذاری و ایجاد فرصتهایی برای ایجاد شغل و توسعه اقتصادی است.

افزایش تامین مالی تولید از طریق تضمین فرآیند جمع آوری مالیات منصفانه

وی ادامه داد: یک سیستم مالیاتی با عملکرد خوب برای ایجاد درآمد برای دولت برای تامین مالی پروژه ها و خدمات عمومی ضروری است. اصلاحات در قوانین مالیات های مستقیم با هدف افزایش تامین مالی تولید از طریق تضمین فرآیند جمع آوری مالیات منصفانه و کارآمد انجام می شود. این لایحه با کاهش بار مالیاتی بر بخش تولیدی و در نظر گرفتن معافیت های مالیاتی برای سرمایه گذاری، مشاغل را تشویق به سرمایه گذاری در فعالیت های تولیدی می کند. این به نوبه خود منجر به افزایش درآمدزایی می شود که می تواند توسط دولت برای تامین مالی توسعه زیرساخت ها، آموزش، مراقبت های بهداشتی و سایر خدمات عمومی ضروری استفاده شود.

این کارشناس اقتصادی گفت: لایحه اصلاح قانون مالیات های مستقیم نشان دهنده گامی مهم در جهت نظام مالیاتی عادلانه تر و کارآمدتر است. گذار از مالیات بر مبنای تولید به مالیات بر درآمد، خلأهای موجود را برطرف می کند، فرار مالیاتی را کاهش می دهد و شفافیت را ترویج می کند. این لایحه با کاهش بار مالیاتی بر بخش تولیدی و در نظر گرفتن معافیت های مالیاتی برای سرمایه گذاری ها، رشد اقتصادی، اشتغال زایی و تامین مالی تولید را تشویق می کند. این تغییرات اساسی پتانسیل تقویت نظام مالیاتی، تحریک توسعه اقتصادی و کمک به رفاه کلی کشور را دارد. با این حال، اطمینان از اجرای موثر و ارزیابی منظم قوانین مالیاتی اصلاح شده برای دستیابی به نتایج مطلوب و بهبودهای بیشتر در صورت لزوم ضروری است.

نظر شما